اقتراح بوقف التراخيص الجديدة لتطوير صناعة التكافل في الخليج

يرصد الخبراء عددا من التحديات التي تواجه صناعة التكافل خلال العام الحالي. وأول هذه التحديات ارتفاع وتيرة المنافسة بين الشركات العاملة في القطاع.

كما أن الشركات الجديدة تعمل على اقتناص نصيب من السوق من خلال استراتيجيات أسعار حادة يصفها البعض بأنها لا تحتمل. وتبدو هذه الظاهرة بوضوح في دول الخليج وهي تضع ضغوطا على أسعار المنتجات. وثمة بوادر بأن الموقف في الخليج آخذ في التحسن، حيث يرى الخبراء أن ضغوط الأسعار لا ترتبط بشركات التكافل فحسب.

ومن الاقتراحات المطروحة ألا يتم منح أي تراخيص لشركات جديدة في الخليج حتى يتم استقرار السوق في صناعة التأمين بشقيها. وثمة اهتمام بالتكافل العائلي الذي يراه الكثيرون بمثابة فرصة سانحة لم تستغل بشكل جيد.

وتعد قلة الخبرة من المخاطر التي ينظر إليها بعين الاعتبار. وتعاني الشركات الخليجية والآسيوية نقص الموارد البشرية بالدرجة ذاتها في العديد من المواقع، ولا سيما التأمين على الحياة، إدارة الأزمات، والإلمام بمدى اتفاق المنتجات مع الشريعة.

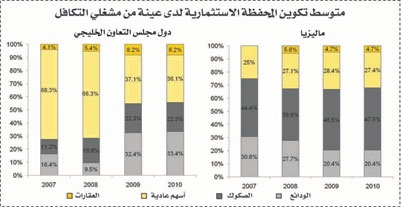

ويؤكد تقرير التكافل السنوي لمؤسسة إرنست آند يونج لم تتغير استراتيجيات الاستثمار في عام 2010 وبداية العام الحالي، حيث يرصد المراقبون مواصلة شركات التكافل العاملة في دول الخليج لاستراتيجية تعتمد بشكل كبير على تعزيز الاستثمار في قطاع العقارات.

وبلغ الاستثمار في هذا القطاع 36.1 في المائة بزيادة طفيفة على نسبة العام السابق. إلا أنها تمثل ما يقارب نصف النسبة التي كان عليها عامي 2007 و2008؛ إذ بلغت 68.3 في المائة و66.3 في المائة على الترتيب. وجاء بعد الودائع التي بلغت نسبتها 33.4 في المائة إلا أنها لم تزد على 9.5 في المائة في عام 2008 و16.4 في المائة في العام السابق. وفي المرتبة الثالثة من اهتمام المستثمرين تأتي الصكوك بنسبة 22.3 في المائة في عام 2010 والعام السابق بينما كانت 11.2 في المائة في 2007 و18.8 في المائة في 2008.

ويختلف الحال في ماليزيا، حيث كان النصيب الأكبر للصكوك بنسبة 47.5 في المائة في العام الماضي و46.5 في المائة في 2009 انخفضت في العام السابق إلى 39.6 في المائة. واحتل قطاع العقارات المرتبة الثانية بنسب متقاربة خلال الأعوام الأربعة السابقة راوحت بين 25 في المائة في 2007 و28.4 في المائة في 2009.

أما عن عائدات تلك الاستثمارات بالنسبة لشركات التأمين بشقيها يلاحظ أن دول الخليج وماليزيا تتفقان على أن شركات التأمين التقليدية تدر عائدات أعلى، إلا أن الشركات الخليجية تسجل تدهورا لشركات التكافل فيما يخص عائدات الاستثمار، وذلك خلال الأزمة العالمية، ففي 2008 كانت نسبة العائدات -2 في المائة بلغت - 4 في المائة في العام التالي. وجاء هذا التدهور بعد أن حققت 13 في المائة في العام السابق. أما في عام 2010 فقد بلعت 3 في المائة. لكن السوق الماليزية تشهد ثباتا ملحوظا، حيث تراوح النسب في شركات التأمين التقليدية بين 6 في المائة و9 في المائة، في حين كانت 3 في المائة في شركات التكافل الماليزية خلال السنوات الخمس الماضية بخلاف عام 2008 التي بلغت فيها 4 في المائة.

أما بالنسبة للعائدات على حقوق الملكية ROE فقد حققت شركات التأمين التقليدية عائدات حقوق ملكية أعلى من التكافل، وبصفة خاصة من خلال الأزمة المالية العالمية.

ففي الأسواق الخليجية حققت الشركات التقليدية متوسط عائدات قُدّر بـ 11 في المائة مقابل 10 في المائة للشركات العاملة في التكافل. وخلال الأزمة العالمية كان الفارق واضحا، حيث كان انخفاض تلك العائدات في التكافل - 6 في المائة في كل من عامي 2008 و2009، فيما حققت شركات التأمين 9 في المائة في العام الأول و8 في المائة في العام التالي. كما حققت أعلى معدلاتها في الأعوام الخمسة الأخيرة في عام 2007 بنسبة 18 في المائة مقابل 11 في المائة فقط للتأمين التعاوني. وشهدت ماليزيا فجوة كبيرة في عام2009، حيث حققت شركات التأمين معدلات عائدات على حقوق الملكية 14 في المائة مقابل انخفاض -2 في المائة لشركات التكافل. وفي العام الماضي ضاق الفارق إلى حد ما ليصبح 14 في المائة مقابل 6 في المائة. وهو يقارب معدلات عام 2007 التي كانت 14 في المائة لشركات التأمين و5 في المائة للتكافل.

وفيما يتعلق بمعدلات التشغيل المركبة Combined Operating Ratio فقد حققت شركات التكافل الماليزية معدلات أكبر من نظيرتها التقليدية، فيما انعكس الوضع في دول الخليج. ويعتبر العام الماضي هو الأقل بين الأعوام الخمسة الأخيرة في الشركات الخليجية، الذي شهد ارتفاعا طفيفا لشركات التأمين التقليدية التي حققت 84 في المائة مقابل 80 في المائة لشركات التكافل. أما عام 2008 فكانت معدلات التشغيل المركبة 94 في المائة لشركات التكافل مقابل 81 في المائة لشركات التأمين. وفي 2006 كانت النسبة 93 في المائة إلى 78 في المائة.

وفي النموذج الماليزي كان الوضع مغايرا، ففي العام الماضي كانت معدلات التشغيل المركبة 97 في المائة لشركات التأمين التقليدية مقابل 70 في المائة لشركات التكافل. وشهد الفارق بين النوعين أكبر ارتفاع في عام 2008، حيث هبطت تلك المعدلات بالنسبة لشركات التكافل لتصل إلى 59 في المائة، فيما حققت 92 في المائة في الشركات التقليدية.

وفيما يخص نسبة التوقع فقد بقيت نسبة التوقع في دول مجلس التعاون أعلى منها في ماليزيا وذلك بسبب انتشار التأمين على الحياة في هذه السوق.. ومن الأسباب المهمة لانخفاض نسبة التوقعات في ماليزيا اختلاف خطوط الأعمال الرئيسة؛ إذ إن الدول الخليجية تميل إلى التكافل العام في حين يكون التكافل العائلي الأكثر شيوعا في ماليزيا.

وبلغت نسبة التوقعات في السعودية 67.6 في المائة في عام 2009، و67.1 في المائة في العام السابق. وفي ماليزيا كانت النسبة 34.3 في المائة و28.6 في المائة على الترتيب.

أما معدل العمولة المتوسطة فتشير الأرقام إلى أن شركات التكافل في الخليج تدفع مبالغ أكثر في العمولات لأعمالها، فيما تحصل على أقل في عمولة إعادة التأمين. وفي العام الماضي بلغت نسبة العمولة 10.6 في المائة في شركات التكافل مقابل - 6 في المائة لشركات التأمين. وفي عام 2009 كانت النسبة 13.4 في المائة إلى - 4.1 في المائة. وفي ماليزيا كانت نسبة عمولات شركات التأمين 12.9 في المائة مقابل 8.7 في المائة لشركات التكافل بخلاف العام السابق الذي كانت معدلاته 10.4 في المائة مقابل 12.1 في المائة.