350 مليون جنيه استرليني خسائر الاحتيال المصرفي في بريطانيا خلال عام

لديك مبلغ كبير من النقود في حسابك الحالي. ربما قلصت للتو حجم أعمالك. أنت لست متأكدا مما يجب فعله بالمال. لذلك تتركه هناك مؤقتا. ثم يتواصل معك رجل يبدو عليه أنه متمكن من عمله. ربما يقول إنه رجل شرطة، لكنه يقنعك، بطريقة أو بأخرى، بأن مالك في خطر في المكان الذي هو فيه وينبغي تحويله إلى حساب آخر. أي حسابه هو.

أو ربما تكون عملية الاحتيال معقدة وليس من السهل اكتشافها - رسالة بريد إلكتروني مقرصنة يبدو أنها من محاميك تطلب منك تسوية فاتورة رسوم الدمغة بإرسال 25 ألف جنيه استرليني. أو يرسل لك البناء الذي تتعامل معه بياناته المصرفية عبر البريد الإلكتروني، مضيفا أنه يحتاج إلى أن تدفع له قبل نهاية الأسبوع. في كلتا الحالتين، إذا حولت الأموال، فستكون ضحية احتيال تفويض بالدفع - "تفويض" لأنك وافقت على ذلك و"احتيال" لأنك تعرضت للخداع وذهب مالك.

من المحتمل أن يحدث ذلك لأي شخص يمثل مزيجا من القلق وقلة الحيطة - لكن المحتالين متطورون إلى درجة أن هناك صحافيين في "فاينانشيال تايمز" تعرضوا للخديعة. في العام الماضي فقد 78 ألف شخص من أصحاب الحسابات المصرفية في المملكة المتحدة نحو 350 مليون جنيه بهذه الطريقة، معظمها من الحسابات الشخصية. تم اكتشاف وإيقاف محاولات احتيال مماثلة بقيمة 700 مليون جنيه. لا عجب أن شعبية صناديق ودائع السلامة آخذة في الارتفاع.

لكن إليكم السؤال المهم حقا. إذا وقعت في عملية احتيال من هذا القبيل، فمن المسؤول؟ هل هو أنت لأنك كنت غبيا بدرجة كافية لتحويل الأموال – أو تسليم كلمات المرور الخاصة بك – إلى شخص غريب؟ لماذا يجب أن يتعرض عملاء المصارف الآخرون أو المساهمون للضرر لأنك كنت أبلها إلى حد ما - أم أنه خطأ المصرف في عدم توفير الاحتياطات الأمنية المناسبة؟

ما كان هذا ليحدث في الماضي عندما كان تحويل الأموال يتضمن رحلات فعلية إلى المصرف (وكان الاحتيال ينطوي على سرقة دفاتر شيكات الأشخاص). لماذا يفترض أن تعمل الرقمنة على تحويل المخاطر إلى العميل؟

لن يحدث هذا الآن لو كان هناك مزيد من الحواجز الواقية لحماية مالك. وتراوح هذه من النوع البسيط، مثل دعوة الأشخاص الذين لديهم مبالغ فوق الحد في حساب جارٍ ونصحهم بوضعه في حساب توفير مدفوع الفائدة، إلى الحواجز المعقدة، بما في ذلك التنبيهات السلوكية والحواجز البيومترية (البيولوجية).

تقول معظم المصارف إن الأبرياء سيتم تعويضهم - تم تطبيق مدونة الممارسات الطوعية الجديدة ووضعها قيد التنفيذ هذا العام – مصرف "تي إس بي" يقدم حتى "ضمان استرداد أموال الاحتيال" للعملاء. لكن تحدث إلى أي شخص وقع ضحية لهذا النوع من الاحتيال، وستجد أن صدمة خسارة أمواله تأتي فقط في المرتبة الثانية بعد الصدمة المروعة التي تشعر بها فرق خدمة العملاء في المصارف نتيجة التعامل مع عواقب تلك الحوادث.

هناك قليل من التعاطف وعلى ما يبدو عدم وجود إحساس يذكر بالعجلة لتتبع الأموال المسروقة في رحلتها عبر النظام المصرفي. تعبئة الاستمارات والانتظار لفترة أيام أو أسابيع للحصول على الاعتراف بحقك هو تجربة مشتركة. تنظر المصارف إلى الخسائر على أنها تكلفة لممارسة الأعمال. لكن بالنسبة للذين فقدوا مبالغ غيرت حياتهم التأثير يكون أكثر عمقا.

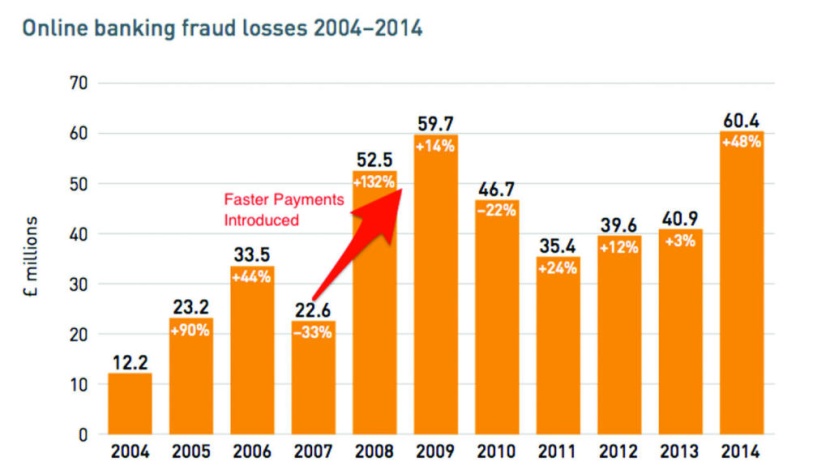

السؤال التالي هو، من الذي يدفع التعويض للضحايا؟ كانت هناك فكرة أن تنشئ المصارف معا صندوقا على غرار صندوق التأمين. اقترح أمثال "لويدز" و"رويال بانك أوف أسكوتلندا" فرض رسم مقداره 2.9 بنس على كل تحويل نقدي يزيد على 30 جنيها يتم إجراؤه عبر "نظام المدفوعات الأسرع". سيتم إيداع هذا في صندوق احتيال مركزي ليتم استخدامه لتعويض أي ضحايا "غير ملامين" - الذين يفعلون "كل شيء متوقع منهم" لتجنب التعرض للاحتيال.

لكن ليس كل المصارف تحب هذه الفكرة. فهي لا تريد استيعاب تكلفة من هذا القبيل أو نقلها إلى العملاء. ولا تريد ذلك على وجه الخصوص إذا كانت احتياطاتها الأمنية جيدة إلى درجة أن العملاء لا يواجهون كثيرا من الاحتيال.

فيما يتعلق ببعض المصارف المنافسة الرقمية، فإن موافقتها على هذه الضريبة تعني أنها من الناحية العملية توافق على أن يعمل عملاؤها على إنقاذ عملاء المصارف القديمة - الذين لديهم احتياطات أمنية أسوأ من الاحتياطات الأمنية التي يقول القادمون الجدد إنها لديهم. في غياب إجماع الصناعة، هذا يعني أن المصارف ستضطر الآن إلى تمويل مبالغ التعويض من جيبها الخاص.

هذه بشرى سارة بالنسبة لنا لسبب بسيط هو أن المصارف الكبرى ستضطر إلى الاستثمار في تحسين أنظمة تكنولوجيا المعلومات لديها لتخفيض التكلفة المادية للتعويض.

تتمتع المصارف المنافسة الرقمية في الأصل بقواعد تكلفة ثابتة أدنى من المصارف الكبرى - نظام أمان عالٍ تم تصميمه حديثا ويتمتع بالمرونة وموثوق به قائم على السحابة ويكون في معظمه مؤتمتا وقابلا للتوسعة وفي الأغلب أرخص وأسرع في التعامل معه من خليط من الأنظمة القديمة والجديدة.

تفضل جميع المصارف أن تقول إنها شركات تكنولوجيا لديها ترخيص مصرفي، لكن هذا ينطبق على بعضها أكثر ما ينطبق على بعض آخر. تود المصارف الحالية الاستغناء عن تكلفة أخرى تضرها أكثر ما تضر منافسيها الجدد.

أن يتم تعويضك فهذا أمر جيد، لكنه لا يخفف من صدمة تعرضك للاحتيال في المقام الأول. كلما زاد تحفيز المصارف لمنع حدوث ذلك ابتداء، كان ذلك أفضل.

في غضون ذلك، ماذا أنت فاعل؟ ربما تتطلع إلى إنشاء حساب في المصارف المنافسة إذا كنت تحتفظ بكثير من المال - ليس لدي دليل لإثبات أن إجراءات الأمان لديها أفضل بشكل عام، لكن الحجة القائلة إن المصارف الرقمية أكثر ملاءمة للغرض في عصر رقمي هي حجة منطقية.

الأشخاص الأصغر سنا لديهم وعي قوي بالأمان - فتح 80 في المائة منهم حسابا مصرفيا لدى أحد المصارف المنافسة في الأعوام الخمسة الماضية، وقال ثلثهم في استطلاع أجري هذا الشهر إنهم سيدفعون بين ثلاثة إلى خمسة جنيهات إضافية للحصول على أمان بيومتري على بطاقات الخصم الموجودة لديهم.

ربما لا يزال لدى أحدهم حساب في "لويدز" فتحته له أمه قبل 20 عاما، لكنه لا يشعر بالولاء للمصرف. إذا كنت مستثمرا في المصارف البريطانية الكبيرة، فهذا شيء يحسن بك أن تتذكره، نحن بحاجة إلى الخدمات المصرفية، لكننا لسنا بحاجة بالضرورة إلى مصارف التجزئة القديمة.

خلاف ذلك، نصيحتي هي المعتادة. عليك أن تفترض أسوأ الاحتمالات في حال اتصل بك شخص يدعي أنه من المصرف الذي تتعامل معه أو يقدم أي سبب لك لتحويل الأموال. لا تقدم كلمة مرور أو رقم تعريف شخصي. لا توافق على تسديد مال تم وضعه في حسابك عن طريق الخطأ. يجب أن يساورك الشك بشكل خاص في أي طلبات للحصول على مبالغ نقدية خارج ساعات العمل المعتادة - أو أي طلب يبدو أنه عاجل. لا توافق أبدا على الوصول عن بعد إلى جهاز الكمبيوتر الخاص بك. أغلق الخط واتصل بالمصرف الذي تتعامل معه (على خط مختلف إن أمكن) على الرقم الموجود على بطاقة الخصم لديك. لا تفتح روابط مشبوهة. وفي هذا الوقت من العام، احترس على وجه الخصوص من الاحتيال الفاشل في المعاملات - عندما تصل رسالة بريد إلكتروني من تاجر تجزئة يقول إن قيمة مشترياتك لم تصل، ويطلب منك إدخال التفاصيل مرة أخرى.

قد تعتقد أنك أذكى من غيرك ولا تنطلي عليك هذه الألاعيب، لكن هناك 78 ألف شخص سيختلفون معك.