جون ساندويك: على العلماء والمشايخ أن يوضحوا لنا ما المنتجات التي يمكن أن نستثمر فيها

عقدت مجلة "المصرفية الإسلامية" بالتعاون مع شركة وساطة كابيتال والهيئة الإسلامية العالمية للاقتصاد والتمويل، ندوتها الشهرية التي تضمنت محورين رئيسيين: الأول عن الصكوك الإسلامية والتجربة الماليزية، والثاني عن إدارة الأصول والثروات المالية الإسلامية، وذلك في مقر الشركة السعودية للأبحاث والنشر.

تناول محمد فؤاد عبد الرحمن، مدير في قسم تحويل الشركات في شركة وساطة كابيتال ــ وهو ماليزي الجنسية ــ متخصص في الصكوك الإسلامية، المحور الأول من الندوة، الذي جاء تحت عنوان "الصكوك الإسلامية والتجربة الماليزية"، ثم قدم الخبير المصرفي جون ساندويك المحور الثاني من الندوة بعنوان "إدارة الأصول والثروات المالية الإسلامية"

حضر الندوة جمع كبير من المتخصصين والمعنيين بصناعة المال الإسلامي والمصرفية الإسلامية في المصارف والبنوك والمؤسسات المالية بالمملكة العربية السعودية. واضطلع بالترجمة ماجد أحمد البهيتي مدير التخطيط والاتصالات في شركة وساطة كابيتال، وأدار الندوة الشيخ حامد حسن ميرة.

في البداية قال محمد فؤاد - مدير في قسم تحويل الشركات بشركة وساطة كابيتال: لقد حضرت إلى مدينة الرياض منذ تسعة أشهر تقريبا وكنت أعمل في ماليزيا في مصرف الراجحي هناك في كوالالمبور. ولكونه متخصص في الصكوك الإسلامية وهيكلة التمويل، أوضح أنه سوف يتحدث عن سوق الصكوك الإسلامية والتجربة الماليزية في هذا المجال، ذاكرا أن الصكوك الإسلامية يشار إليها في بعض الأحيان بالسندات الإسلامية، وتعتبر أداة لتزويد المستثمر أو شركة معينة برأس المال الذي تحتاج إليه لإدارة أعمالها أو مشاريعها. ومنذ عام 2001 وحتى نهاية 2009 تم إصدار نحو 50 مليون دولار قيمة صكوك.

وعرض محمد فؤاد بعض التقارير والإحصائيات المالية عن الصكوك على مستوى العالم الإسلامي، مجيبا عن سؤال غالبا ما يطرح نفسه وهو: كيف أصبحت ماليزيا من الدول الرائدة في إصدار الصكوك، ثم أصبحت سوقا خصبة لإصدار الصكوك الإسلامية؟

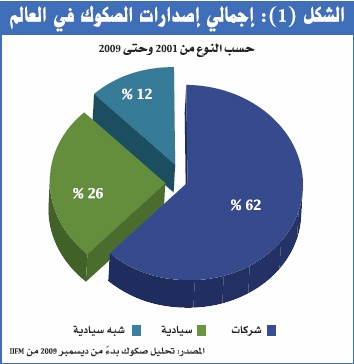

وقال إن إجمالي إصدار الصكوك نحو 150 مليار دولار، وهي مقسمة إلى نوعين: الأول، يتم إصدارها بعملة الدولة المصدرة للصكوك نفسها وهي 107 مليارات دولار و43 مليار دولار تم إصدارها بالعملة الأمريكية من الـ 150 مليار دولار. بالنسبة للصكوك كانت هناك 62 في المئة منها إصدارات شركات، و26 في المئة منها كانت من قبل استثمارات من الدول و12في المئة منها إصدارات مختلفة أنظر الشكل (1).

#2#

وقدم محمد فؤاد عرضا تفصيليا لجميع الصكوك التي تم إصدارها بجميع العملات حسب البلد أنظر الشكل (2)، حيث تقود هذه الإصدارات ماليزيا منذ عام 2001 وحتى نهاية 2009، وذلك بإصدار ما يزيد على 77 مليار دولار قيمة الصكوك، و30 مليارا للولايات المتحدة، والسودان 12 مليار دولار، والسعودية في المركز الرابع بـ 12 مليار دولار، وألمانيا في آخر القائمة بـ 123 مليون دولار. وكما هو واضح أن ماليزيا في المرتبة الأولى بـ 77 مليار دولار قيمة صكوك مصدرة من قبل الحكومة الماليزية، إضافة إلى أن الشركات الماليزية تمثل 51 في المئة من مجمل الصكوك المصدرة للعالم.

وأكد فؤاد أن الجهود التي بذلتها الحكومة الماليزية وبالأخص وزارة المالية والبنك المركزي وهيئة سوق المال الماليزية لتطوير سوق الصكوك لم تكن للعمل على إنجاح الصكوك في ماليزيا وليدة ليلة أو أسبوع، ولكنها كانت عبر سنين طويلة من العمل المستمر، حيث تم العمل في سوق الصكوك في ماليزيا عبر ما يقارب 30 عاما. ثم قام بعرض جدول يتضح من خلاله مقارنة الجهود التي كانت تقوم بها ماليزيا لإنشاء الصكوك، وخاصة فيما يتعلق بمدى توافقها مع الشريعة الإسلامية بالجهود التي كانت مبذولة لتطوير المنتجات فيها خلال 1990 ــ 2007، حيث قامت ماليزيا في بداية 1983 بالعمل على تطوير الصكوك والمنتجات الإسلامية عامة إلى جانب المنتجات التقليدية غير الإسلامية، مشيرا إلى أنه بداية من هذا الوقت لم تصدر ماليزيا الصكوك إلا بعد مرور سبع سنوات من هذا العمل، ومن بداية عام 2001 كان أول إصدار للصكوك على المستوى العالمي، ثم بعد ذلك في عام 2002 بدأت إصدارات للصكوك على مستوى العالم.

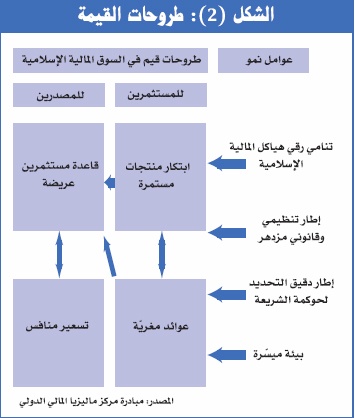

أيضا تضمن حديث محمد فؤاد شرحا توضيحيا عن القيمة المضافة التي أضافتها ماليزيا فيما يتعلق بالاستثمارات الإسلامية.

ففي الشكل (2) نجد أن الجهة المصدرة أو الطالبة للصكوك نفسها كانت لفئة كبيرة من المستثمرين وكانت الأسعار فيها أسعار مناسبة بالنسبة لنا، مشيرا إلى أنهم في ماليزيا يهتمون بتطوير المنتجات الإسلامية وفي الوقت نفسه إن تكون هذه المنتجات ذات ربحية مناسبة للمستثمر. وفي ختام حديثه أكد محمد فؤاد أن الجهود المبذولة من قبل الجهات المنظمة والبيئة المرنة والسهلة لإصدار مثل هذه المنتجات ويقصد بها الصكوك، كانت من أهم أسباب نجاح التجربة الماليزية فيما يتعلق بسوق الصكوك.

واستهل جون ساوندويك - خبير في إدارة الثروات والأصول المالية الإسلامية حديثه قائلا: يشرفني أن أكون حاضرا معكم الليلة، وهذه المرة الأولى التي التقي فيها بجمع كبير من هؤلاء العلماء والمشايخ السعوديين المتميزين، وإنني أعتبر نفسي شريكا لكم في عالم الاستثمار الإسلامي، فمنذ عشرين سنة وأنا أعمل على إدارة أموال في السعودية. وأوضح جون أنه كان يقوم بإدارة الأموال لجميع الفئات من رجال أعمال وتجار ونساء وحتى بعض الأمراء لمدة عشرين عاما، منها سبعة عشر عاما في جنيف بسويسرا كان يقوم خلالها بإدارة الأموال وكان أغلبية المستثمرين يأتون إليه ويطلبون منه أن يقوم بإدارتها بطريقة إسلامية أو عن طريق فتوى إسلامية. وللأسف الشديد كان يضطر إلى رد أكثرية المستثمرين لأنه كانت أغلبية النظم المصرفية السائدة في العالم سواء في أمريكا أو بريطانيا أو ألمانيا أو سويسرا غير إسلامية، لأنه لا توجد وقتها استثمارات إسلامية أو متوافقة مع الشريعة الإسلامية. ثم قال الخبير المصرفي ساندويك: كان تصوري أنه ما دامت هذه الاستثمارات عليها طلب وغير موجودة فلا بد من إيجاد وسيلة لتوفيرها للمستثمر الذي يقيم في الدول الغربية، وأكد أنه يعتبر هذا الأمر من مهامه ومن متطلباته، لذلك أكد قائلا: لا بد أن نقوم على توفيرها، وقد كنت أتكلم بالطريقة نفسها في كل من بريطانيا وألمانيا وسويسرا وكثير من الدول الأوروبية، لدرجة أنه كان يتحدث أمام الناس التي لا تعرف ما هي الاستثمارات الإسلامية، وأنه كان يحث المتخصصين في المصرفية الإسلامية على ضرورة إصدار فتاوى لتفعيل الاستثمارات بحيث تكون متوافقة مع الشريعة الإسلامية.

#3#

وأشار إلى أن هناك خمسة قطاعات للاستثمارات المصرفية الإسلامية تتضمن:

مبيعات التجزئة، الاستثمار، تمويل الشركات كلها عادية وطبيعية، والقطاع الآخر هو إدارة الأصول، كذلك إدارة الأوقاف، فهي لم تستثمر الاستثمار الأمثل من خلال الإدارة التقليدية. للأسف الشديد إنها كارثة ويجب أن نركز على هذا القطاع ونستثمر الوقت لتطويره وإدارته.

شخصيات من التاريخ

تناول ساندويك أمثلة لبعض الشخصيات التاريخية التي كان لها تأثير في مجال المال والاستثمار، حيث أشار إلى أنه في عام 1955 قدم لنا البروفيسور ماركوفيس ــ وهو يهودي الديانة ــ مقولة أنك إذا كنت تبحث عن أرباح عالية، عليك أن تتحمل مخاطر وخسائر عالية بالقدر نفسه، لذلك فالجميع وافقه الرأي وبالتالي كسب من خلال ذلك وجهات نظر عديدة.

وأشار أيضا إلى البروفيسور توفين الحاصل على جائزة نوبل لأنه أثبت عن طريق منحنيين، الأول اعتبره الاستثمار الأمثل لأي شخص مع الوضع في الاعتبار أن هذا الاستثمار يختلف من شخص إلى شخص، حيث قال ساندويك إن الأهداف الاستثمارية لا شك تختلف من شخص لآخر. إحصائيا يمكن احتساب الموقع الأمثل للمستثمر مهما كانت طبيعته أو أهدافه الاستثمارية، فمستثمر الوقف في مكة يختلف عن المستثمر الموجود في الخبر مثلا، ويختلف عن المستثمر الموجود في ماليزيا، كما هو الحال في الطب أو أي مجال آخر .. فكلها تتبع علوما معينة، مضيفا: كنا نستخدم الجداول السابقة والإحصاء والعلم لاحتساب الاستثمارات الأمثل لأي شخص.

كذلك هناك الدكتور نسيم نيكولاس ــ سوري الأصل من اللاذقية، الذي جاء وحطم جميع الأفكار السابقة التي عن طريقها يمكنك إيجاد أو احتساب النقطة الأمثل لأنه، مستثمر عاش 50 سنة في نيويورك ومولده في اللاذقية، فهو الذي جاء بنظرية الأوزة السوداء، ففي جنيف تجد كثيرا من البحيرات والأنهار وفيها الأوز وكلها بيضاء اللون وهذا هو الموجود في مخيلتنا جميعا، وفي يوم من الأيام وجدت أوزة سوداء فلا شك أن هذا الأمر سيهز اعتقادك.

#4#

في ديسمبر عام 2005 أصدرت حكومة الأرجنتين سندات بالنظر إلى تاريخ الارجنتين في دفع استحقاقات السندات كانت عبر السنين تدفع دائما حتى تاريخ 5 ديسمبر 2001، وكان وقتها يعتقد أن الأرجنتين أفضل بلد يستثمر فيه الإنسان لأنها كانت تدفع تاريخيا وبناء على الإحصاءات وجميع الأرقام التاريخية. إن القرار الأمثل للمستثمر كان الذهاب للاستثمار في الأرجنتين لأنها كانت تدفع دائما، ولكن ظهرت الأوزة السوداء في الأرجنتين.

ثم أيضا نجد شخصا آخر يهوديا يقول إن الغيوم ليست دوائر والجبال ليست مخروطية الشكل، كذلك إن البرق لا يسير في خط مستقيم. فكانت الإحصاءات تعطينا طمأنينة لأنها كانت دائما واضحة بالنسبة لنا، ولكن ساندويك يؤكد أن الله لم يصنع خطوطا مستقيمة بل كانت جميعها مختلفة.

ويقول إن العالم الحقيقي ليس خطا مستقيما ولا يمكن التكهن بما يمكن أن يكون عليه أو يمكن الحصول عليه.. الله فقط الذي يعلم الغيب فلا يمكن أن نتنبأ بما يمكن أن يحدث في المستقبل.

ثم يضيف ساندويك قائلا: هناك نظرية تسمى فراكتون جيم ــ للأسف الشديد إن النظريات السابقة قد تظهر لنا أنها خاطئة ــ ونعطي مثالا بذلك، إذ يقول إنه كان لديه سيارة في جنيف نوع أودي قديمة وهو يعلم أنها تقوم بتلويث البيئة ولكن ليس لديه أي بديل، فهو مضطر لقيادتها حتى يظهر البديل الآخر. والمثل نفسه يطبقه جون ساندويك على مجالات الاستثمار، فيؤكد حتى يظهر لنا البديل الأمثل للنظريات السابقة فالخيار الأمثل ينطبق على المثل الذي يقول لا تضع كل البيض الذي لديك في سلة واحدة، حتى هذه النقطة لا يوجد أي شيء يتعلق بالديانات السماوية سواء يهودية أو مسيحية أو إسلامية.

ففي مجال عمله مهما كان المستثمر الذي يقوم بتقديم المشورة له، يؤكد ساندويك على أنه ينصحه أن يقوم بتقسيم استثماراته كالاتي: 5 في المئة مخاطرة و45 في المئة من الدخل الثابت و35 في المئة أسهم و15 في المئة استثمارات مختلفة، وبالتالي تتنوع استثماراتك وتكون في الوقت نفسه متوازنة. ويؤكد ساندويك قائلا حتى الآن لا يوجد شيء يتعلق بالديانة، وبالتالي لو كنت أنصح شخصا اسمه bab في تكساس وآخر اسمه عبد الله في الرياض فإنني سأقترح على كلٍّ التقسيمة نفسها، على اعتبار أن هذين الشخصين متساويان من الناحية العمرية ومن ناحية إنجاب الأولاد، حيث نجد أن عبد الله يوافقني الرأي من ناحية التوزيع والتوازن في الاستثمار ولكنه يطلب شيئا إضافيا وهو الفتوى، ويقول لا أريد سندات أريد صكوكا ولا أريد نقدا ولكنني أريد مرابحة... أريد أسهما متوافقة مع الشريعة الإسلامية، وحتى في الاستثمارات المختلفة كالعقار وغيرها فهو يريد منتجات متوافقة مع الشريعة الإسلامية سواء كنت مستشارا في الاستثمار مسيحيا أو أرجنتينيا أو أيا كانت ديانتي وأصولي فإنه يتوافر لدي نحو 69 أو70 ألف صندوق استثماري يمكنني الاختيار منها على مستوى العالم، تصل موجوداتها إلى 19 تريليون دولار أمريكي، فهل تقدم لك استثمارات جيدة بالنسبة لـ bab؟ كانت الإجابة نعم، لكن هل أستطيع أن أقدم لعبد الله في السعودية الأمر نفسه؟ أعتقد أن هذا صعب جدا حيث يتوافر لدى bab ما يفوق 70 ألف صندوق استثماري، ليست متوافقة مع الشريعة ويتعدى مجمل موجوداتها 10 تريليونات دولار، أما عبد الله فلا يمكنني أن أوفر له سوى 700 صندوق إسلامي متوافق مع الشريعة وموجوداتها 50 مليار دولار أمريكي فقط.

#5#

احتياج السوق حاليا ليست الصكوك بذاتها، فالصناديق التي تستثمر الصكوك 200 مليار دولار، لدينا الآن نحو 16 مليار دولار للصناديق المتخصصة في الأسهم ومتوافقة مع الشريعة الإسلامية، والطلب الحقيقي للصناديق المتوائمة مع الشريعة الإسلامية في الحقيقة يصل إلى 70 مليار دولار. للأسف الشديد، نحن نحتاج إلى تغطية الطلب لصناديق عديدة سواء كانت في البرازيل أو الأرجنتين أو أي مكان في العالم وتكون متوافقة مع الشريعة، وكذلك نحتاج إلى ما يتعدى ألف شركة مثل شركات جدوى للاستثمار ووساطة كابيتال والأهلي كابيتال وغيرها لتغطية الطلب في السوق. ثم يقول الخبير المصرفي ساندويك .. لذلك قررت أن أتخصص في المصرفية الإسلامية، خاصة بعد أن زادت طلبات عملائنا ولتزايد الاستثمارات الإسلامية .. وبدأ العمل للتخطيط لتوفير هذه المنتجات لعملائه الموجودين هنا في السعودية.

لذلك، يقول موضحا "لا أريد أن أقدم ما يمكنكم أنتم تقديمه، ولا أريد أن أكون عالما في الشريعة الإسلامية". ولكنه فقط يؤكد أنه يدير أصولا ثم يؤكد موجها كلامه للعلماء والمشايخ حضور الندوة: ولكننا كلنا نحتاج إليكم .. نحتاج إلى أن توضحوا لنا ما المنتجات التي يمكن أن نستثمر فيها .. ونحتاج إلى توجيهاتكم ونصائحكم لنا، ونحتاج منكم إلى تحفيز الخبراء والمتخصصين في إدارة الأصول.

#6#

ثم يختتم ساندويك حديثه قائلا: اسمحوا لي بالقول إننا كنا وفريق العمل الذي أشرف عليه، قد قمنا بمراجعة استثمارات عديدة لإيجاد ما يمكن استخدامها في الشريعة الإسلامية، ووضعنا خطة أنه لو جاءنا مستثمر من السعودية وبناء على التقسيم الأساسي إذا افترضنا أن المستثمر جاء بمبلغ مليون دولار فإننا سنوزع هذا المبلغ على مجالات استثمارية عديدة ومتنوعة ومتوازنة، ثم نبحث عن أفضل تقسيمة أو توزيعة ثم نقوم بمراجعة الأرقام التاريخية لأداء السنوات الثلاث السابقة، فإذا كنت مستثمرا من أية ديانة أو جنسية استثمرت 100 دولار مثلا في عام 2006 فإذا قمت باستثمارها عن طريق منتج إسلامي متوافق مع الشريعة الإسلامية بناء على القنوات التي ناقشها جون فإنه في نهاية عام 2008 بعد ثلاث سنوات من استثماره هذا المبلغ، فإن الذي استثمر أمواله في المنتج الإسلامي يحصل على 16 دولارا زيادة على الـ 100 دولار التي استثمرها في بداية 2006، ولكن الـ 100 دولار نفسها المستثمرة في منتجات تقليدية لا توافق الشريعة الإسلامية يكون صاحبها قد خسر من أصل المبلغ 9 دولارات، أي أن المبلغ أصبح 91 دولارا، أي أن الاستثمار المتوافق مع الشريعة الإسلامية قد وفر للمستثمر 25 دولارا إضافيا عن المبلغ الذي خسره المستثمر الثاني خلال سنوات الاستثمار.

إن ما يريد ساندويك قوله إن الاستثمارات المتوافقة مع الشريعة الإسلامية هي الأسلم، وعندما كشف ذلك هو وفريق العمل لديه، تأكد لهم أن هذا هو الطريق الأمثل للاستثمار حتى الذين يريدون استثمار أموالهم في هذه المنتجات وهم اليهود. لذلك يؤكد قائلا: فاذا كنت تريد أرباحا مناسبة ومخاطر أقل فالطريق الأسلم والأمثل هو المنتجات الإسلامية المتوافقة مع الشريعة. وفي الختام دار عديد من المناقشات بين السادة الحضور والمشاركين والمتخصصين في صناعة المال الإسلامي وبين محاضري الندوة، حيث تولى خلالها محمد فؤاد عبد الرحمن المتخصص في الصكوك الإسلامية وجون ساندويك الخبير المصرفي الإجابة عما تم طرحه من تساؤلات واستفسارات.