استثمارات تقليدية ومخاوف من طرق قطاعات استراتيجية

على الرغم من نجاحها العام عالميا، يرى عديد من الخبراء أن صناديق الاستثمار الإسلامية تواجه تحديات كثيرة يجب مواجهتها بالتخطيط الاستراتيجي بعيد المدى، فحجم الأصول المالية الإسلامية يتجاوز حدود 35 مليار دولار، وأن هناك 555 صندوقا استثماريا وفقا لتقرير «تومسون رويترز»، وأن هذه الصناديق موجهة في الغالب نحو قطاع الأسهم والسندات، وأن الجميع يعمل في الاتجاه نفسه وفي الإطار ذاته وفي أسواق تقليدية ما يؤثر مستقبلا على هذه الصناديق.

مجلة «المصرفية الإسلامية» تطرح تساؤلات حول التخطيط الاستثماري الإسلامي بعيد المدى، ولماذا الاستثمارات الإسلامية ظلت تقليدية الطابع ولم تقوَ على طرق قطاعات أخرى مثل الذهب والفضة والزراعة والصناعات النفطية العملاقة؟

جاءت دعوة الدكتور محمد أمين بكر أمين عام شركة أماني للاستشارات المالية الإسلامية التي تتخذ من مركز دبي المالي العالمي مقراً لها، وأحد علماء الشريعة المعروفين على مستوى العالم، مديري الصناديق الإسلامية للنظر في استثمارات أخرى مثل الذهب والفضة والمعادن والزراعة والاستثمار في أسواق جديدة مثل تايلاند وأستراليا وفيتنام وإفريقيا وأمريكا اللاتينية، أهم مؤشرات الانتقاد المباشرة لمديري صناديق الاستثمارات الإسلامية كونها ما زالت تقليدية من ناحية القطاعات التي تعمل في إطارها والأسواق أيضا، في وقت بدأت فيه الاستثمارات الغربية تمتلك جرأة أكبر على الدخول إلى قطاعات وأسواق جديدة ومجدية.

أسواق جديدة وفرص مجدية

يجيب بكر بأن الأسواق الجديدة تقدم فرصا مجدية للمستثمرين وأن الاستثمار في قطاعات حيوية مثل الملاحة والتكنولوجيا والطيران يعني أن هناك تفكيرا استراتيجيا استثماريا يتطلب ابتكار صناديق جديدة، ويعني أيضا أن الاستثمار المالي الإسلامي ليس تقليديا وإنما يتعامل والحراك الاستثماري العالمي.

اللافت للانتباه ـــ حسب «ليبر للأبحاث» إحدى الشركات التابعة

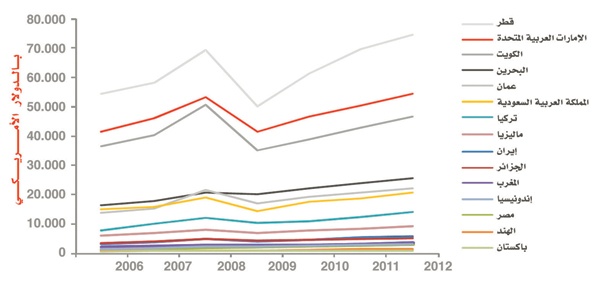

لـ «تومسون رويترز» ـــ فإن السعودية تحوز 147 صندوقا تدير نحو 18 مليار دولار أمريكي، في حين لدى ماليزيا 194 صندوقا تدير أكثر من 8.6 مليار دولار. وفي الولايات المتحدة هناك 4 صناديق فقط تدير أكثر من 2.5 مليار دولار. وفي الكويت هناك 36 صندوقا تدير 2.1 مليار دولار. وفي جنوب إفريقيا هناك ثمانية صناديق تدير 644 مليون دولار، في حين تستحوذ البحرين على 20 صندوقا تدير 394 مليون دولار. وفي الإمارات هناك 3 صناديق تدير 78 مليون دولار، وتدير قطر 16 مليون دولار من خلال صندوق واحد فقط.

التقرير السنوي الرابع لـ «الصناديق والاستثمارات الإسلامية 2010»، الذي قدمته مجموعة الخدمات المالية الإسلامية في إرنست آند يونغ قال إن مجمل أصول صناديق الاستثمار الإسلامية العالمية بلغ 52.3 مليار دولار أمريكي خلال عام 2009 مستقرة عند المستوى نفسه الذي سجلته في عام 2008 (51.4) مليار دولار.

وأظهر التقرير السنوي الذي قدمته «إرنست آند يونغ» في 24 مايو 2010 خلال المؤتمر العالمي لصناديق الاستثمار الإسلامية والأسواق المالية أن للأصول المدارة للصناديق المشتركة العالمية التقليدية مؤشرات إيجابية على تعافيها بعد المستويات المنخفضة التي وصلت إليها خلال العامين الماضيين، إذ بلغت 22 تريليون دولار في 2009، و19 تريليون دولار في 2008.

الشركات الأمريكية.. سوق واعدة للصناديق

المتتبع لمسيرة صناديق الاستثمار الإسلامية يلاحظ أنها شهدت ذروة تألقها قبيل الأزمة المالية العالمية حتى أنها بلغت أعلى مستوياتها في عام 2007 حيث أطلق 173 صندوقاً.

وجاءت الأزمة وتأثيراتها التي طالت تلك الصناديق فتسببت في تراجعها بصورة ملحوظة. وفي تلك الفترة تمت تصفية 27 صندوقاً استثمارياً، ومن ثم تدهورت الأصول المدارة من قبل تلك الصناديق لتصل قيمتها إلى 19 تريليون دولار فحسب.

ولكن مع تعافي الأسواق المالية رصد المراقبون أن الأسواق المتوافقة مع الشريعة الإسلامية كان لها قصب السبق في هذا التعافي. وكانت صناديق الاستثمار هي الأسرع في استعادة قوتها.

#2#

ويشير تقرير «إرنست آند يونغ» إلى أن بعض قطاعات المستثمرين بدأت تبدي إشارات مبكرة للتعافي الاقتصادي. وهذا بدوره ينعكس في التوجه نحو فئات الأصول التي تنطوي على مخاطر استثمارية أكبر. وشهد العام الماضي إطلاق 29 صندوقاً جديداً لتعويض تلك التي تمت تصفيتها من جراء الأزمة.

وقد بلغ مجمل أصول صناديق الاستثمار الإسلامية العالمية 52.3 مليار دولار خلال العام الماضي وهو المستوى نفسه الذي سجلته في العام السابق، والذي قدر بـ 51.4 مليار دولار. وعلى المستوى العالمي، حققت الأصول المدارة للصناديق المشتركة العالمية مؤشرات إيجابية على تعافيها حيث بلغت 22 تريليون دولار في عام 2009. ولا توجد ترجمة لتلك الأرقام سوى أن هناك توجهاً قوياً لا يخفى على الناظر نحو الصناديق الاستثمارية الإسلامية العالمية.

ويرى المحللون أن هذا التعافي يحفز على تبني استراتيجيات ونماذج تشغيلية متقدمة من شأنها وضع تلك الأدوات في المكانة التي تليق بها في عالم المال والأعمال.

ولهذا تتواصل مساعي طرق أبوب جديدة للاستثمار في هذه الصناديق. وفي هذا الإطار أظهرت بعض الشركات المتخصصة أن الصناديق الإسلامية يمكنها الاستفادة من نمو الشركات الأمريكية. وعلى سبيل المثال فقد صرح مدير صندوق استثماري تابع لشركة ساتورنا الماليزية بأن أسهم شركات السلع الاستهلاكية والطاقة الأمريكية تمثل فرصاً جيدة أمام الذين يستثمرون وفقاً للشريعة الإسلامية. وكذلك أمام الذين يسعون للاستفادة من النمو الناشئ في الأسواق العالمية. ومن بين الخيارات التي تهتم بها شركة ساتورنا الماليزية لإدارة الأصول الإسلامية شركة نوبل كورب للحفارات النفطية البحرية، وشركات السلع الاستهلاكية الأساسية، مثل بروكتر آند جامبل وكيلوج وجنرال ميلز ـــ حسبما أعلنه المسؤول في الشركة.

ثقة المستثمر .. تحدٍ جديد

من التحديات المهمة التي تواجه صناديق الاستثمار الإسلامية كيفية كسب ثقة المستثمر ـــ حسبما يطرح الباحث وآيني محمد نور في صحيفة «الاقتصادية».

ويقول إن المستثمر قد لا يتمكن من الاطلاع الكامل على تفاصيل الاستثمارات التي يشارك فيها، وذلك لأسباب متعددة منها أن تلك الاستثمارات تكون موزعة في عدد من المناطق الجغرافية. وفي هذه الحالة يفضل المستثمر أن يشارك في صناديق الأسهم المحلية التي تتضمن الأوراق المالية فحسب. ويوصي بأن يعمل مديرو الصناديق على التعامل مع هذا التحدي بجدية، وذلك بأن يتبنوا الشفافية المطلقة.

كما أن هناك حاجة إلى كسب ثقة المستثمر على المشاركة في أشكال متنوعة من هذه الصناديق لتوسيع نطاق أنشطتها. وتبرز أهمية هذا التحدي في أنه قد يقف حجر عثرة في إطار السعي لضخ دماء جديدة في قطاع الصناديق الإسلامية وخوض غمار مناطق لم تكن مطروقة من قبل. وفي هذا الصدد يجب أن يتم التسويق الجيد للمنتج الجديد الذي يتم تطويره.

وكذلك يجب على مديري الصناديق أن يكونوا على قدر كبير من المسؤولية تجاه العملاء وأن يحرصوا على حق العميل في الاطلاع على الأسس الأخلاقية والدينية الخاصة بالصناديق التي يستثمرون فيها، وأن تقدم للعميل المعلومات التي يريد معرفتها دون أن يضطر إلى البحث عنها.

الحلول الشاملة وإعادة الهيكلة مطالب رئيسة

من جانبه أكد أشعر ناظم ـــ رئيس مجموعة الخدمات المالية الإسلامية لـ «إرنست آند يونغ» في البحرين ـــ أن الثروة القابلة للاستثمار والمتوافقة مع الشريعة الإسلامية سجلت نموا بنسبة 20 في المئة لتصل إلى 480 مليار دولار في عام 2009 بعد أن بلغت 400 مليار دولار في عام 2008. ولفت إلى أن الأصول الاستثمارية الإسلامية القابلة للاستثمار تشهد نمواً قوياً، وهناك فرصة كبيرة أمام مديري الصناديق الاستثمارية القادرين على التكيف بسرعة مع استراتيجياتهم لتلبية احتياجات العملاء.

وقد شهد عام 2009 تحولاً في استثمارات الصناديق عن فئات الأصول التقليدية كالأسهم العادية وصناديق الاستثمار العقاري، حيث تم إطلاق فئات أصول جديدة تتضمن صناديق الاستثمار المتداولة المتوافقة مع أحكام الشريعة الإسلامية وصناديق التحوط. في المقابل لم يتم إطلاق أية صناديق للتمويل العقاري خلال 2009 مقارنة بإطلاق 10 صناديق في عام 2008، و18 صندوقا خلال عام 2007. كما أدى انعدام ثقة المستثمرين إلى وجود حصة أعلى من الودائع لدى المصارف بدلا من استثمارها في الصناديق.

واعتبر ناظم أن دول مجلس التعاون الخليجي لا تزال أكبر مساهم ـــ وهو ما يراه بمثابة فرص كبيرة غير مستغلة للمؤسسات والشركات المحلية والدولية التي يمكنها إدراك احتياجات مستثمريها المتزايدة وتلبيتها.

ويدعو مديري صناديق الاستثمار الإسلامية إلى العمل على فهم متطلبات مستثمريهم في فترة ما بعد الأزمة حتى يمكن تحقيق أكبر استفادة ممكنة. ويرى ناظم أن عملية استعادة بناء ثقة المستثمرين أمر بالغ الأهمية يجب أن يكون على رأس قائمة أولويات مديري صناديق الاستثمار.

ويوصي ناظم مديري الصناديق بأن يقوموا بالتركيز على تنمية جودة العروض التي يقدمونها، وأن تكون حلولهم أكثر شمولية ولا تقتصر فقط على نهج يستند إلى المعاملات فحسب. كما يجب عليهم أن يعتمدوا نماذج عمل أكثر مرونة مع البحث عن استثمارات ضخمة لتعزيز البنية التحتية لإدارة المخاطر. ويجب كذلك أن يتم إجراء تغييرات جذرية في هياكل التكاليف والرسوم، بما في ذلك مزيد من الشفافية والمكافآت والحوافز. ويرى أن كل هذه الإجراءات تساعد أيضا على بناء علامات تجارية أكثر قوة. ويشدد على أنه في ظل النمو الواضح في الأصول الاستثمارية الإسلامية القابلة للاستثمار تتاح فرص أكبر أمام مديري الصناديق الاستثمارية القادرين على التكيف بسرعة مع استراتيجياتهم لتلبية احتياجات العملاء الذين هم أكثر خبرة مما شهدناه في بداية هذا العقد ـــ على حد قوله.

#3#

وفي معرض تعليقه على ما تعانيه صناديق الاستثمار من عدم الربحية يوضح ناظم أن الربحية لا تزال تتعرض لضغوط هائلة، ولا سيما بالنسبة إلى مديري الصناديق الصغيرة. وبالنسبة لهذه الفئة فإنه لا سبيل أمامها إلا العمل على إعادة الهيكية والاندماج بحيث يمكنها مواجهة التحديات المستقبلية. كما أن تلك الإجراءات حال تنفيذها تصب، على المدى الطويل، في مصلحة هذا القطاع بشكل عام. أما الشركات والمؤسسات القوية فإنها قادرة على الاستحواذ على حصة أكبر من السوق. ويرجع ذلك إلى أنها تتمتع بأصول مدارة أكبر حجماً وأكثر مرونة للتكيف مع الاحتياجات المالية المتزايدة للمستثمرين.

تجدر الإشارة إلى أن تقرير «إرنست آند يونغ» تم إعداده استنادا إلى أكثر من 400 ملاحظة من قبل المؤسسات والشركات الرئيسية في الأسواق المالية الرئيسية كافة. ومن خلال فهم هذه الاستراتيجيات بشكل أفضل يمكن لمديري الصناديق الاستثمارية وضع استراتيجيات جديدة لفترة ما بعد الأزمات.

الصناديق الخليجية .. صحوة حذرة

بدأت صناديق الاستثمار الإسلامية في الأسواق الخليجية الوقوف على قدميها مجدداً بعدما عانت من تداعيات الأزمة العالمية. وقد شهدت دول الخليج إطلاق عدد من الصناديق أخيراً. كما سجلت دول خليجية نجاحات بارزة لصناديقها خلال الأشهر الماضية بعد التعافي من آثار الأزمة العالمية.

في السعودية أعلنت مؤسسة فالكم للخدمات المالية طرح صندوق «فالكم للأسواق العربية» بالتحالف مع شركة آي إن جي لإدارة الاستثمار، التي تقوم بإدارة محفظة استثمار الصندوق بصفتها مدير الصندوق من الباطن.

وترى الشركة أن هناك مؤشرات مشجعة لطرح هذا الصندوق وعلى رأسها ردود فعل المستثمرين الإيجابية للأسلوب الذي تنتهجه الشركة في إدارة الاستثمارات. ويشير أديب السويلم، الرئيس التنفيذي لشركة فالكم للخدمات المالية، إلى أن تركيز الصندوق سيكون على الشركات التي تتمتع بعناصر أساسية قوية، وبيانات مالية حقيقية، التي لا تميل لاتباع حركة السوق على المدى القصير، مع التركيز على المبادئ الأساسية للاستثمار. ويأتي هذا التوجه حتى يمكن تحقيق عوائد جيدة للمستثمرين الباحثين عن القيمة والنمو الرأسمالي على المدى الطويل.

ويستهدف الصندوق أسواق دول مجلس التعاون الخليجي في ضوء العناصر الأساسية القوية التي تتمتع بها اقتصادات تلك الدول. ولا يقتصر على منطقة الخليج فحسب بل يمتد إلى الأسواق العربية الأخرى طالما توافرت فرص استثمارية جيدة في تلك الأسواق.

ويعرب السويلم عن أمله في أن يجد هذا الصندوق قبولاً مقدراً من المستثمرين. ويرى أن هناك عوامل تساعد على نجاحه، يأتي على رأسها جودة الأصول التي يستهدفها الصندوق، وكذلك الخبرات الكبيرة التي تتمتع بها الشركة التي ستتولى إدارة محفظة الصندوق، فضلاً عن النتائج الإيجابية التي حققتها في أسواق المنطقة.

كما أشار إلى عوامل الجذب بالنسبة للمستثمرين؛ التي تتمثل في العوامل الاقتصادية الإيجابية، إضافة إلى القدرة على تنويع المحفظة الاستثمارية للصندوق وتسخير الموارد المتاحة لتعظيم العوائد في إطار من المخاطر المحسوبة.

وقال إن هذا الصندوق بتلك المزايا يؤسس لتحالف الشركة مع مجموعة مالية عالمية ذات سمعة جيدة. وتنظر الشركة لهذا الصندوق على أنه فرصة للتوسع الأفقي لعملياتها الاستثمارية. وفي الوقت ذاته تتيح الفرصة للمستثمرين لتنويع استثماراتهم.

ويأتي إطلاق صندوق فالكم للأسواق العربية بعد الطرح الناجح لصندوق فالكم المتداول لقطاع البتروكيماويات وصندوق فالكم المتداول للأسهم السعودية اللذين تم إطلاقهما كأول صناديق متداولة يتم طرحها في السعودية للمرة الأولى، وتدرج وحداتهما للتداول في سوق التداول السعودية.

أما دبي فقد احتفلت بتحقيق صناديق دبي شريعة لإدارة الأصول الإسلامية ـــ كوثر للسلع نتائج ومكاسب قياسية خلال عام 2009. وقد حقق الصندوق الذي يستثمر في صناديق تحوط متوافقة مع أحكام الشريعة عبر منصة «الصافي تراست» مكاسب قدرت بـ 41 في المئة. كما تمكن الصندوق من تحقيق ضعف متوسط العائد القياسي على الأسهم والسلع، حيث بلغت الأصول الإجمالية قيد الإدارة لصندوق الصناديق الذي يضم القطاعات المختلفة التي يستثمر فيها الصندوق 250.1 مليون دولار. وبهذه النتائج حقق الصندوق 99 في المئة على مؤشر بلومبرغ للصناديق الإسلامية. كما حقق النسبة ذاتها على مؤشر يوركا هيدج لصندوق الصناديق. وقد سجل نمواً بمقدار 68 في المئة ليحتل المرتبة الأولى من بين 673 صندوق تحوط تراوح قيمة أصولها بين 50 و250 مليون دولار أمريكي. وحصد جائزة الأداء المتميز والابتكار من مجلة «مينا فند ميجر». كما سجل صندوق كوثر للموارد العالمية للتعدين مكاسب تجاوزت نسبتها 55 في المئة، كما سجل صندوق كوثر للطاقة المحدود مكاسب بلغت نسبتها 41 في المئة، وسجل صندوق كوثر للموارد الطبيعية ارتفاعاً بنسبة 3 في المئة.

وفي البحرين تظهر بيانات مصرف البحرين المركزي أنه تم تأسيس 142 صندوقاً محلياً في عام 2008 مقارنة بـ 121 صندوقا تم تسجيلها العام الماضي، في حين بلغ عدد الصناديق المؤسسة وفق الشريعة الإسلامية 101 صندوق مقارنة بـ 86 صندوقا في العام السابق. ويأتي هذا النمو على رغم تداعيات الأزمة المالية العالمية.

تقليل المخاطر والمرونة أهم مميزات الصناديق الإسلامية

استطاعت صناديق الاستثمار الإسلامية أن توطد أقدامها في عالم المال، بل إنها نجحت في سحب البساط من تحت الصناديق التقليدية. ويرجع هذا إلى سمات امتازت بها الأولى. ويطرح الباحث أحمد بن عبد الرحمن الجبير مزايا صناديق الاستثمار الإسلامي كالآتي:

أولى تلك المزايا هي توافر الخبرة الفنية اللازمة؛ حيث إن الاستثمار في تلك الصناديق يوفر للمستثمر البسيط خبرات الإدارة المتخصصة، إذ إنها دوما تستعين بمستشارين وباحثين متمكنين من إدارة هذه الصناديق بكفاءة عالية.

وميزة أخرى تتمثل في تقليل المخاطر الاستثمارية؛ حيث إن الصناديق لها قدرة على تنويع الاستثمارات التي تتكون منها بطريقة تسهم في تقليل المخاطر التي يتعرض لها حملة الأسهم. فضلاً عن أن المشتري لأسهم صناديق الاستثمار يمكنه المساهمة في رأس مال عدد كبير من الشركات.

ومن تلك المميزات المرونة والملاءمة؛ إذ يحق للمستثمر التحول من صندوق لآخر مقابل رسوم قليلة. كما يحق له استرداد قيمة أسهمه إذا ما أراد التخلص منها، ويمكنه أيضاً إبقاء رأس ماله وسحب العائد فقط أو إعادته.

وثمة ميزة تتعلق بسرعة استثمار رأس المال؛ حيث تقوم الصناديق بدراسة الفرص الاستثمارية المربحة في الأسواق قبل الاكتتاب، مما يؤدي إلى التوصل لفرص استثمارية مناسبة وسريعة.

ويتوقع الجبير أن تلعب صناديق الاستثمار الإسلامية دوراً فاعلاً عن طريق ربط الاستثمارات ورؤوس الأموال المحلية برؤوس الأموال العالمية وتوجيهها نحو تمويل المشروعات الاقتصادية، والمساعدة في دعم الخصخصة في قطاع الأعمال العامة وتحويلها إلى شركات مساهمة، وذلك من خلال تسويق أسهم الشركات المساهمة وتوفير التمويل اللازم لها عن طريق تجميع الأموال، إضافة إلى دور هذه الصناديق في تقييم الأوراق المالية وتحسين الاقتصاد الوطني كما تساهم صناديق الاستثمار الإسلامية في حركة السوق المالية بجذب المستثمرين للاستثمار في الأوراق المالية.

وعن أهم أنواع صناديق الاستثمار الإسلامية يشير الدكتور محمد القري إلى أن صناديق الأسهم وصناديق السلع هي الأكثر شيوعاً.

أما صناديق الأسهم الإسلامية فهي صناديق يقوم المدير فيها بتوجيه الأموال المجتمعة من اشتراكات المستثمرين إلى شراء سلة من أسهم الشركات ويختارها بطريقة تحقق أهداف الصندوق من حيث المخاطرة والعائد. فالصندوق الذي يحقق تفضيلات مستثمرين يرغبون في تقليل المخاطرة، ربما استثمر في أسهم شركات ذات رأس مال كبير ومن ثم يقلل المخاطرة وإن كان العائد على الاستثمار سيكون أقل. وفي المقابل تركز صناديق على الشركات الصغيرة الناشئة التي هي في طور النمو والتي سيترتب على نجاحها زيادات كبيرة في أسعار أسهمها ومن ثم أرباح عالية للمستثمرين في الصندوق، إلا أنها مرتفعة المخاطرة.

وبالنسبة لصناديق السلع فإن نشاطها الأساسي هو شراء السلع بالنقد ثم بيعها بالأجل. وقد اتجهت هذه الصناديق بصفة أساسية الى أسواق السلع الدولية وليس تمويل العمليات المحلية نظراً لخصوصية عمل الصندوق، وضرورة أن تكون المخاطرة فيه قابلة للقياس بدقة، وأن يكون في يد المدير ما يمكنه من توجيه الأموال في الصندوق بطريقة تحقق أكبر قدر ممكن من السيولة. وقد أصبحت الأسواق الدولية مكاناً مناسباً لعمل صناديق السلع نظراً لتطورها ووجود جهات متخصصة يمكن الاعتماد عليها في تنفيذ عمليات الصندوق بأجر تتوافر عليها الخبرات والقوة المالية. والسلع المقصودة هي السلع الأساسية التي لها أسواق بورصة منظمة مثل الألمونيوم والنحاس والبترول.

وتعمل صناديق الاستثمار في السلع الإسلامية من خلال صيغ متعددة .. أولها صندوق المرابحة: ويقوم على التمويل بالأجل بطريق المرابحة وبخاصة في أسواق السلع الدولية. فيقوم الصندوق بشراء كمية من سلعة الحديد مثلاً بالنقد، ثم بيعها إلى طرف ثالث (غير من اشتراها منه) بالأجل. ويمكن لمدير الصندوق التحكم في مقدار المخاطرة بحيث تكون عند المستوى الذي يرغبه المستثمرون. إلا أن هناك شبهة تتعلق بهذه الصناديق، حيث إن بيع الدين لا يجوز في الشريعة إلا إلى من هو عليه وبشروط تخرجه من الربا والغرر. ولذلك فإن توفير السيولة في وحدات الصندوق للمستثمرين يؤول إلى بيع الدين الممنوع.

ومن تلك الصيغ صناديق السلم: والسلم بيع يؤجل فيه قبض المبيع ويعجل فيه قبض الثمن. ويمكن توليد الربح من بيوع السلم في الصناديق الاستثمارية عن طريق الدخول في عقد سلم محله بضاعة موصوفة في الذمة كالقمح أو الشعير أو الزيوت... إلخ، وتسلم إلى الصندوق بعد 90 يوماً مثلاً. ويدخل الصندوق في عقد سلم موازٍ أي أنه يبيع سلعة مماثلة بنفس الشروط وتاريخ التسليم مع اختلاف المدة. وعلى سبيل المثال يكون السلم الأول مدته 90 يوماً والثاني 30 يوماً ويحقق الربح من فرق السعر نتيجة تغيرات الأسواق، ومن الزيادة من أجل الأجل.

وهناك صيغة صناديق التأجير : ويعتمد عملها على امتلاك الصندوق الأصول المؤجرة مثل المعدات والسيارات والطائرات وأحياناً العقار، وتولد الدخل من الإيرادات الإيجارية. وتختلف الصناديق باختلاف عقود الإيجار لأصول الصندوق؛ فبعضها يقوم على عقد الإيجار المعتاد، وهنا يتحمل الصندوق مخاطرة ثمن الأصول عند انتهاء العقود. وقد يكون على صفة الإيجار المنتهي بالتمليك، وفي هذه الحالة تغطي الإيرادات قيمة الأصل كاملاً.

وأخيراً صندوق رأس المال المأمون: وتقوم فكرته على الاستجابة لرغبات كثير من المستثمرين الذين يميلون إلى الجمع بين الأرباح العالية، والمخاطر المتدنية.