إطلاق مؤشرات لقياس أداء أدوات الدين المدرجة في السوق السعودية خلال النصف الأول من 2020

من المنتظر إطلاق "عدة مؤشرات" لقياس أداء أدوات الدين المدرجة في السوق السعودية خلال النصف الأول من العام المقبل 2020.

أكدت ذلك لـ"الاقتصادية" مصادر مطلعة، مشيرة إلى أن العمل جار لبناء مؤشرات تعنى بقياس أداء الصكوك الحكومية، وأدوات الدين الحكومية "التي تجمع كلا من السندات والصكوك السيادية"، وأدوات الدين الخاصة بالشركات، وأخيرا مؤشر رئيس يجمع بين جميع أدوات الدين الحكومية ونظيرتها من الشركات، لافتة إلى تعاون "تداول" والشريك الأجنبي "آي إتش إس ماركت" في هذا الإطار.

ويتوقع أن تسهم تلك الشراكة في إضفاء مزيد من الشفافية على أدوات الدخل الثابت المدرجة محليا بعد أن يتم ربط بيانات السوق في "تداول" بحلول تسعير السندات المقدمة من "آي إتش إس ماركت"، في المقابل سيتم إنشاء وإدارة مؤشرات معيارية.

وتعد مؤشرات قياس أداء أطروحات أدوات الدين المدرجة، بمنزلة "الحلقة المفقودة" لسوق الدخل الثابت على وجه العموم وصناعة إدارة الأصول "التي تندرج تحتها الصناديق المتخصصة بالاستثمار في السندات والصكوك" على وجه الخصوص.

وطرح تلك المؤشرات خلال الفترة المقبلة يأتي كامتداد للإصلاحات الاقتصادية لتنشيط أسواق الدين في السعودية، التي يقوم بها "المركز الوطني لإدارة الدين" وشركة السوق المالية السعودية "تداول" وهيئة السوق المالية والجهات الحكومية الأخرى.

يأتي التوجه السعودي لربط أداء أدوات الدين المدرجة بمؤشرات "قياس الأداء"، في خطوة تتسق مع أفضل الممارسات العالمية الجاري تطبيقها مع أدوات الدخل الثابت العالمية ومانحة في الوقت نفسه دفعة تحفيزية لصناعة "إدارة الأصول" المتخصصة في الاستثمار في إصدارات السندات والصكوك المقومة بالريال.

وتعد الصناديق المتخصصة في الإصدارات الحكومية من الصكوك أحد أكثر أفرع صناعة إدارة الأصول "الأسرع نموا" هذا العام، الذي شهد ظهور صناديق متخصصة فقط في الاستثمار في الصكوك الادخارية لحكومة السعودية، لأول مرة.

بناء «عدة مؤشرات»

تهدف الجهات المعنية إلى بناء "عدة مؤشرات" خاصة بالسندات والصكوك المدرجة في البورصة المحلية، على حد قول المصادر المطلعة.

إلى ذلك، وصف مصدر قريب من شركة "آي إتش إس ماركت" خلال حديثه لموقع "جلوبال كابيتال" البريطاني تلك الشراكة بأنها تأتي في إطار الجهود الرامية إلى "تحديث وعصرنة" أسواق الدخل الثابت المحلية.

وأوضح أن "تداول" ستزودهم بالبيانات، في حين من جهتهم سيسخرون خبراتهم الفنية لبناء وإيجاد مؤشرات متخصصة لقياس أداء أدوات الدين المحلية.

وشدد المصدر نفسه لوسيلة الإعلام البريطانية على أن تلك المؤشرات ستكون عبارة عن عدة مؤشرات وستسهم في إيجاد مزيد من الشفافية في أسواق الدخل الثابت.

أهمية مؤشرات القياس

من المتعارف عليه مع شركات إدارات الأصول، فإن هناك مؤشر قياس لكل فئة من الأصول الاستثمارية، لكي يقيس مدير الصندوق الأداء السنوي للصندوق مع مؤشر القياس الذي يسترشد به، والغاية من ذلك تكمن في مساعدة المستثمر في تلك الصناديق على قياس أرباح أو خسائر الصندوق، وفقا لمؤشر قياس يعتد به. بحسب العملة، تنقسم صناديق أدوات الدخل الثابت في السعودية إلى نوعين، الأول الذي يكون مقوما بالعملة الدولارية والثاني بعملة الريال.

ويظهر رصد "الاقتصادية" أن مديري الصناديق الدولارية العاملة في السعودية يستعينون بعدة مؤشرات دولية من أجل قياس الأداء السنوي لصناديقهم.

وعند إلقاء نظرة سريعة على صناديق أدوات الدين الدولية التي تعرضها المؤسسات السعودية سنجد أنها في الغالب تتبع مؤشر قياس أداء الصكوك والسندات الذي تعده جهات حيادية كـ"جي بي مورجان" أو "إس آند بي داو جونز" أو "ايديل ريتنجز".

مؤشرات قياس "مؤقتة"

في الوقت الذي يتوافر فيه أكثر من ثلاثة مؤشرات دولية لقياس أداء أدوات الدين الإسلامية المقومة بالدولار، يعاني العاملون في صناعة إدارة الأصول عدم وجود مؤشر قياس خاص بأدوات الدين المقومة بالريال السعودي، الأمر الذي جعلهم يستعينون بمؤشرات "مؤقته" وعامة ريثما يتم إيجاد مؤشر دقيق لفئة الأصول تلك التي تمثل أحد الأعمدة الرئيسة في النظام المالي العالمي.

وكشف رصد "الاقتصادية"، أن أحد أبرز التحديات التي تواجه شركات إدارة الأصول في السعودية، عدم وجود مؤشر قياس لأداء الإصدارات الحكومية ونظيرتها من الشركات، فضلا عن السندات الإسلامية ونظيرتها من السندات التقليدية، إلى جانب أدوات الدين المسعرة بالفائدة الثابتة ونظيرتها بالفائدة المتغيرة التي تتبع حركة السايبور.

ولوحظ لجوء بعض الصناديق إلى الاستعانة بمؤشرات "مؤقتة" كـ"مؤشر الإقراض للبنوك السعودية لمدة ثلاثة أشهر (سايبور)" أو "مؤشر الإيداع للبنوك السعودية لمدة شهر واحد (سايبيد)". وكلا المؤشرين غير دقيق، لأنهما خاصان بالاستثمارات القصيرة الأجل أو تلك المتعلقة بأدوات أسواق النقد.

مثال تطبيقي لكيفية قياس أداء الصناديق

تكمن أهمية مؤشر القياس في أن المستثمرين في الصناديق يستعينون به من أجل تقييم أداء مدير الصندوق، وكونه قد تفوق على "أداء مؤشر القياس" من عدمه.

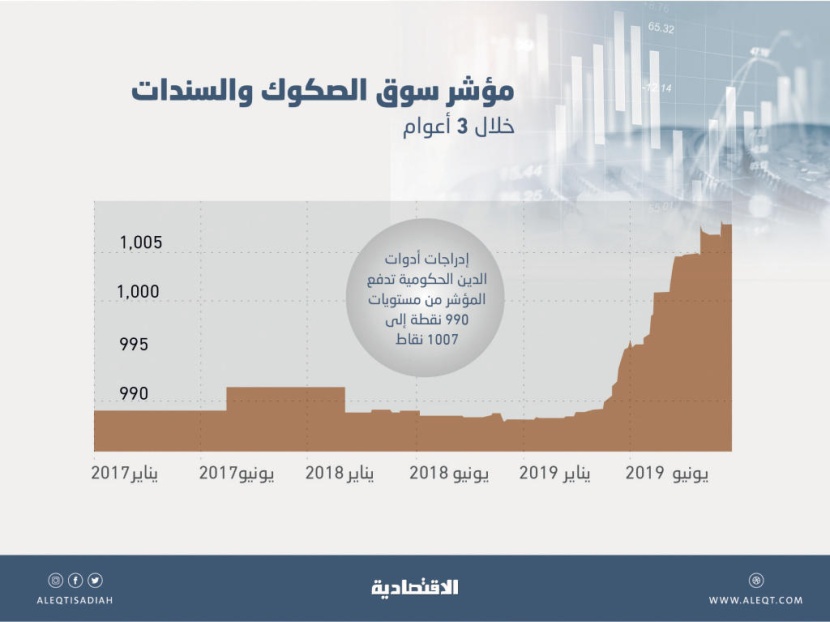

وكشف رصد "الاقتصادية" الخاص بإجراء مقارنة بين عائد "مؤشر القياس" و"العائد التراكمي" للصناديق خلال فترة ثلاثة أعوام عن تحقيق ستة صناديق "من بين 16 صندوقا سعوديا متخصصا في الاستثمار في أدوات الدخل الثابت" أداء أعلى من مؤشر القياس.

في حين سجلت ثلاثة صناديق أداء سنويا دون مؤشر القياس. وشمل مسح الصحيفة، صناديق أدوات الدين وأسواق النقد التي تشكل الصكوك جزءا من محفظتها الاستثمارية "بغض النظر عن نوع العملة".

وارتكزت البيانات على الأرقام المذكورة في موقع "تداول" خلال النصف الأول من 2019 والقوائم المالية للصناديق بنهاية 2018.

زيادة المعروض من الصناديق المتخصصة

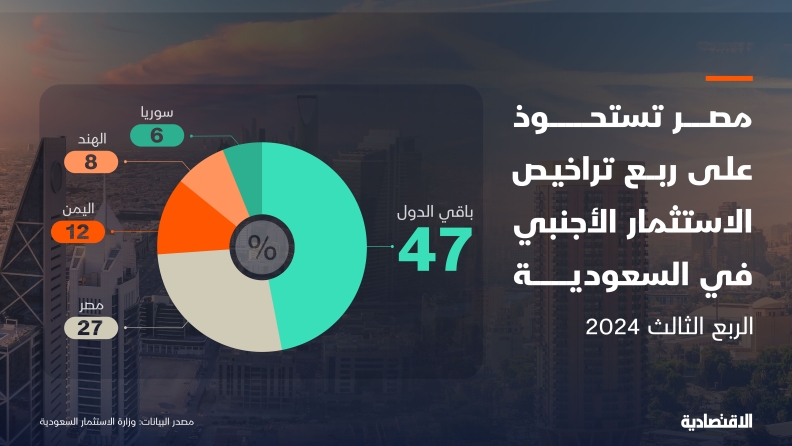

في سياق متصل، أسهمت زيادة المعروض من الإصدارات الحكومية في ارتفاع أعداد الصناديق التي تستثمر في أدوات الدخل الثابت إلى 21 صندوقا في السوق المحلية مقارنة بـ17 صندوقا بنهاية 2018، أي أن طفرة الإصدارات الحكومية قد أسهمت في إحداث زيادة تقدر بـ23.5 في المائة في أعداد الصناديق المتخصصة في الاستثمار في أدوات الدين.

وتدير تلك الصناديق شركات الأصول والبنوك الاستثمارية العاملة في السعودية، حيث تم طرح "هذا العام" ثلاثة صناديق متخصصة في الاستثمار في الصكوك السيادية المقومة بالريال "بتكلفة يسيرة يصل فيها سعر الوحدة عند التأسيس إلى عشرة ريالات".

وينتظر أن تشهد الفترة المقبلة طرح صناديق مماثلة من المؤسسات المالية العاملة في السعودية. وتفاوتت مكونات فئة الأصول بين كل صندوق استثماري، فمثلا منتج مرابحات السلع يدمج مع الصكوك مع فئة "صناديق أسواق النقد".

الصناديق ومنتجات أسواق النقد

في الوقت الذي تخصص فيه صناديق الدخل الثابت العالمية والإقليمية الغالبية العظمى من أصولها للاستثمار في السندات والصكوك، يظهر رصد "الاقتصادية" للأنشطة الاستثمارية المسموح لمديري الصناديق الاستثمار فيها، وجود مرونة نحو تخصيص ربع أصول الصندوق نحو منتجات أسواق النقد "كالمرابحات" أو الاستثمار في صناديق أخرى.

تتفاوت نسبة الـ25 في المائة من صندوق إلى آخر، وتعد تلك السياسة مبررة، حتى لو كانت لا تمتثل لأفضل الممارسات العالمية، بسبب أن تلك الصناديق التي تم إنشاؤها تعود إلى فترة ما قبل تداول أدوات الدين الحكومية في السوق "أي قبل منتصف 2018". ومن ضمن المخاطر التي تواجه مديري الصندوق، مسألة انعدام السيولة الثانوية بحكم صعوبة تسييل أدوات الدين الحكومية في السوق الثانوية، كما أن أكثر من 95 في المائة من إصدارات الشركات السعودية "المقومة بالريال" غير مدرجة وهي في الحقيقة عبارة عن أطروحات خاصة، لذلك تمت إضافة منتجات من أسواق النقد تتميز بوفرة سيولتها وسهولة تسييلها مع امتيازها بفترة استحقاق قصيرة.

منهجية الاستثمار للصناديق

يظهر رصد "الاقتصادية" لبعض مستندات الصناديق المتخصصة في أسواق الدخل الثابت أن مديري الصناديق يكون لديهم عدد معين من الاستراتيجيات الاستثمارية تجمع بين الاستراتيجية الاستثمارية غيـر النشـطة "الشـراء والاحتفــاظ والإدارة النشــطة"، وتستلزم استراتيجية الشراء والاحتفــاظ أن يتم اختيار الصكوك المستثمر فيها ومراقبتها بناء على عدد من العوامل التي تشمل على سبيل المثال لا الحصر، الجدارة الائتمانية للمُصدر، التصنيف، معدل الربح "العائد"، الفترة الزمنية حتى الاستحقاق، مدة الصك، والربحية المستمرة للمُصدر.

ويضع بعض مديري الصناديق قيودا ائتمانية محددة كأن يتم تجنب أدوات الدين دون درجة استثمارية معينة "موديزBaa3/" وتعني الصكوك الاستثمارية أن المُصدر لديه القدرة الكافية على الوفاء بالتزاماته المالية. بعض مديري الصناديق في السعودية يقرر تخصيص نسبة معينة من أصول الصندوق من أجل الاستثمار في الصكوك المقومة بالريال التي تتم عبر الطرح الخاص، التي لا يتوافر لديها تصنيف ائتماني أو لديها تصنيف ائتماني أقل من درجة الصكوك الاستثمارية.

تعزيز سيولة أسواق الدين المحلية

في 24 نوفمبر 2019، أعلنت "آي إتش إس ماركت"، الشركة المتخصصة عالميا في مجال المعلومات والحلول المتكاملة، اعتزامها عقد شراكة استراتيجية مع شركة السوق المالية السعودية "تداول"، للتعاون في مجال تطوير خدمات البيانات والمؤشرات بهدف تعزيز السيولة وتسهيل وصول المستثمرين إلى سوق الصكوك والسندات المصدرة بالريال السعودي.

ذكرت "تداول" في بيان نشرته على موقعها أن تلك "الشراكة تمثل فرصة لتطوير خدمات البيانات التي تقدمها لتسهيل الوصول إلى سوق الدين المحلية وتوفير أساس مرجعي للأسواق العالمية المماثلة".

وترى "آي إتش إس ماركت" أن عقد شراكة لتطوير المؤشرات مع "تداول" من شأنه أن يسهم في تعزيز السيولة في سوق الصكوك والسندات وتعزيز الشفافية في السوق المالية السعودية وتلبية احتياجات المؤسسات المالية الاستثمارية المحلية والدولية.

تجدر الإشارة إلى أن "آي إتش إس ماركت" تعد من أبرز المزودين المستقلين لمؤشرات استثمارات أسواق الدين ومؤشرات الاقتصاد الكلي، حيث تزود خدماتها لما يزيد على 14 ألف مؤشر دولي، من بينها مؤشرات "آي بوكس" للسندات ومؤشرات "آي تراكس" و"سي دي إكس" للمشتقات الائتمانية، إضافة إلى مؤشر مديري المشتريات PMI وهو عبارة عن مؤشر اقتصادي يقدم نظرة دقيقة على النشاط الاقتصادي في أكثر من 30 دولة، وهناك أصول لصناديق الاستثمار المتداولة تزيد قيمتها على 130 مليار دولار مرتبطة بمؤشرات "آي بوكس".

زخم لشركات إدارات الأصول

أسهمت إصدارات الدين الحكومية "المتزايدة" في تعزيز أنشطة شركات إدارات الأصول العاملة في السعودية، عبر طرح صناديق استثمارية متعددة في فئة الأصول هذه.

وتعد شركات إدارات الأصول العالمية إحدى ركائز الاستثمار في أطروحات الدين على الصعيد الدولي؛ فمثلا استحوذ مديرو الأصول على 59 في المائة من سندات "أرامكو" الدولية في حين تتضاءل تلك النسبة في السعودية بسبب محدودية أحجام الصناديق الاستثمارية "التي قد يصل الحد الأدنى للأموال التي تجمعها فئة الصناديق هذه إلى عشرة ملايين ريال"، لذلك صناديق أسواق الدخل الثابت المحلية تعاني مسألة صغر حجم الصندوق مقارنة بأحجام صناديق أسواق النقد القصيرة الأجل. وهذا الأمر لا يساعدها على إحداث أثر استثماري يذكر مع أطروحات الصكوك.

وعليه، تهيمن المؤسسات المالية على غالبية ما يتم تخصيصه من أطروحات أدوات الدين في المملكة. ويسعى القائمون على تطوير أسواق الدين في السعودية إلى "تمكين" شركات إدارات الأصول من ممارسة الدور المعهود لها في أسواق الدخل الثابت في السوق المحلية، وتجلى ذلك مع الإصدارات الحديثة للمملكة هذا العام التي شهدت مشاركة بعض من شركات إدارة الأصول.

*وحدة التقارير الاقتصادية