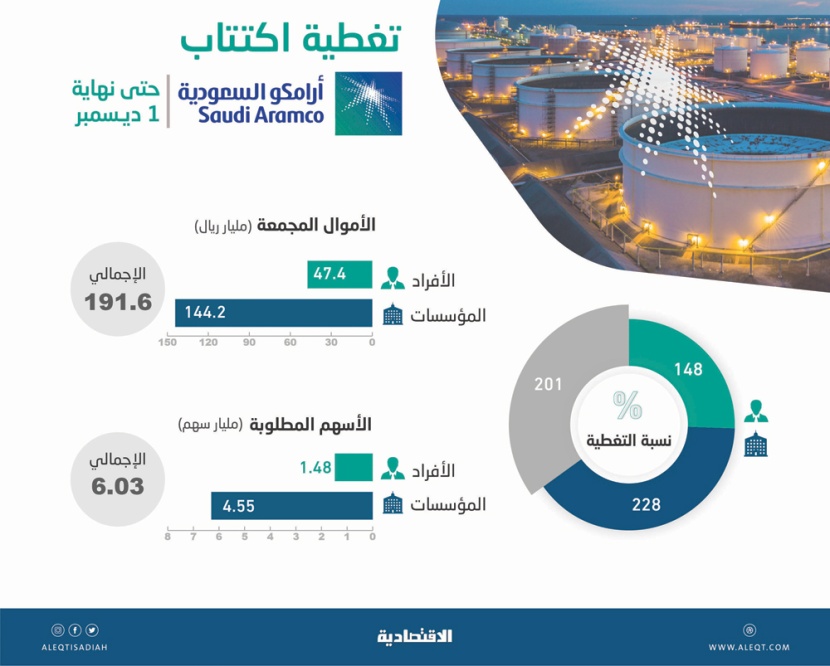

تغطية اكتتاب «أرامكو» 201 % قبل 3 أيام من نهايته

أعلن كل من "سامبا كابيتال" و"الأهلي كابيتال" و"إتش إس بي سي العربية السعودية"، بصفتهم المستشارين الماليين والمنسقين الرئيسين لطرح شركة أرامكو السعودية، نتائج الإقبال لشريحة المؤسسات للأيام الـ15 الأولى للطرح العام الأولي للشركة، حيث بلغت طلبات المشاركة 144.16 مليار ريال، بلغ إجماليها 4.55 مليار سهم. وكان الأفراد قد اكتتبوا في 1.48 مليار سهم، عبر ضخ 47.4 مليار ريال، ليبلغ إجمالي الأموال المجمعة من الطرح حتى الآن نحو 191.6 مليار ريال لطلب ستة مليارات سهم. وعليه تبلغ نسبة التغطية للطرح إجمالا قبل ثلاثة أيام من نهاية الاكتتاب نحو 201 في المائة، بنسبة 228 في المائة للمؤسسات، و148 في المائة للأفراد. تستمر فترة عملية بناء سجل الأوامر للمؤسسات المكتتبة حتى الساعة 17:00 من يوم غد 4 كانون الأول (ديسمبر) 2019 بتوقيت المملكة، فيما انتهت فترة اكتتاب الأفراد في 28 تشرين الثاني (نوفمبر) الماضي. وطرحت شركة أرامكو السعودية 1.5 في المائة "ثلاثة مليارات سهم" من أسهمها للاكتتاب العام، 0.5 في المائة "مليار سهم" كحد أقصى سيتم تخصيصها للأفراد، والحصة المتبقية ستخصص للمؤسسات.

بدأت فترة اكتتاب الشركة للأفراد والمؤسسات معا من 17 تشرين الثاني (نوفمبر) الماضي، وانتهت في 28 من الشهر ذاته للأفراد، فيما تنتهي 4 كانون الأول (ديسمبر) للمؤسسات.

يبلغ عدد أسهم الشركة 200 مليار سهم، برأسمال 60 مليار ريال، دون قيمة اسمية.

وسيتم إعلان السعر النهائي للطرح وتخصيص الأسهم النهائي للمؤسسات والأفراد المكتتبين في 5 كانون الأول (ديسمبر). وسيتم رد فائض الاكتتاب -إن وجد- في موعد أقصاه 12 كانون الأول (ديسمبر) 2019. وسيتم تحديد عدد الأسهم المطروحة وسعر الاكتتاب النهائي بعد فترة بناء سجل الأوامر.

*وحدة التقارير الاقتصادية