السعودية تحقق المستهدف بجمع 120 مليار ريال من أسواق الدين في 2019 .. منها 58.2 % محلية

حققت السعودية المستهدف بجمع 120 مليار ريال "32 مليار دولار" من أسواق الدين خلال العام الجاري، شكلت الاستدانة بالعملة المحلية 58.2 في المائة منها، وتتماشى تلك النسبة مع الاستراتيجية التي انتهجها المركز الوطني لإدارة الدين التي تميل إلى تفضيل عملة الريال على العملات الأجنبية.

وفقا لرصد وحدة التقارير في صحيفة "الاقتصادية"، بعد النظر إلى مستويات الاستدانة المحلية والخارجية التي تمت هذا العام، يتضح أن إجمالي الاستدانة من السوق المحلية بلغ 69.8 مليار ريال "18.6 مليار دولار" وفقا للإصدار الأخير الذي تم إغلاقه في وقت متأخر من يوم أمس الأول.

في حين جمعت السعودية 13.4 مليار دولار من أسواق الدين الدولية "7.5 مليار دولار سندات دولارية وثلاثة مليارات أخرى كسندات مقومة باليورو و2.5 مليار صكوك"، لتشكل نسبة الاستدانة بالعملة الأجنبية حتى الآن 41.8 في المائة من إجمالي ما تم جمعه خلال إصدارات العام الجاري فقط.

وكانت مصادر سعودية قد توقعت أواخر العام الماضي أن يبلغ إجمالي الاستدانة لعام 2019 نحو 32 مليار دولار، وفقا لما ذكرته وكالة "بلومبيرج" آنذاك، أي أن "المركز الوطني لإدارة الدين" تمكن من تحقيق رقم الاستدانة المستهدف الذي تم التخطيط له مسبقا منذ عام.

إلى ذلك، أعلنت وزارة المالية الانتهاء من استقبال طلبات المستثمرين لإصدارها المحلي لشهر كانون الأول (ديسمبر) تحت برنامج صكوك حكومة المملكة العربية السعودية بالريال، حيث تم تحديد حجم الإصدار بمبلغ إجمالي قدره 5.099 مليار ريال.

فيما كشف لـ"الاقتصادية" مصدر قريب من الإصدار، أن طرح ديسمبر كان عبارة عن إعادة فتح لأربعة إصدارات سابقة، مبينا أن الآجال التي تمت إعادة فتحها هي صكوك بأجل خمسة أعوام وخمسة أشهر وصكوك عشرة أعوام وخمسة أشهر وصكوك 15 عاما وصكوك ثلاثينية.

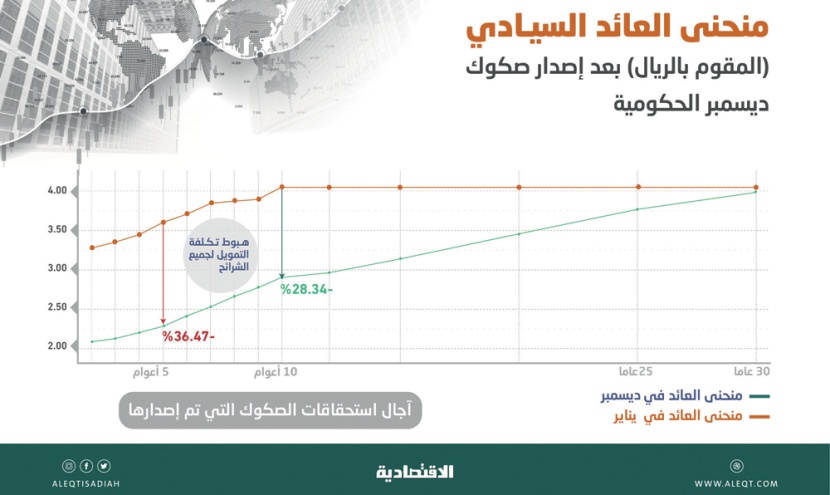

ومع إغلاق إصدار ديسمبر، ودع مستثمرو أدوات الدخل الثابت في السعودية آخر الإصدارات الحكومية لهذا العام، وينتظر أن يبقى عام 2019 في ذاكرة العاملين في أسواق الدخل الثابت في المملكة، بعد أن شهدت تسجيل أدنى عوائد على الإصدارات الحكومية "إيجابي لخزانة الدولة" مقارنة بما تم تسجيله في 2018 و2017.

ووصل أثر العوائد المتدنية لإصدارات بعض الدول في الأسواق الصاعدة والمتقدمة إلى السعودية، في ظل بيئة الفائدة المتدنية التي تشهدها الأسواق العالمية.

إصدارات أواخر السنة المالية

يأتي إصدار ديسمبر في نهاية الفترة المحاسبية أو السنة التقويمية الخاصة بالقوائم المالية التي تغلق بنهاية الشهر الجاري "من أجل الشروع في إعداد البيانات المالية للجهات المستثمرة".

ويوشك المستثمرون المؤسسيون "سواء في السعودية أو في الأسواق الناشئة" على إقفال دفاترهم وإقفال الحسابات في نهاية السنة المالية، لذلك يندر لجهات الإصدار العالمية أن تتوجه إلى أسواق الدين خلال الفترة، وإن فعلت يكن حجم الإصدار صغير جدا.

إصدار ديسمبر

قسمت إصدارات طرح شهر ديسمبر البالغة 5.099 مليار ريال إلى أربع شرائح: الأولى تبلغ 159 مليون ريال؛ ليصبح الحجم النهائي للشريحة 2,574 مليار ريال لصكوك تستحق في عام 2025 ميلاديا.

وتبلغ الشريحة الثانية 1.183 مليار ريال؛ ليصبح الحجم النهائي للشريحة 1.837 مليار ريال لصكوك تستحق في عام 2030 ميلاديا، فيما تبلغ الشريحة الثالثة 663 مليون ريال؛ ليصبح الحجم النهائي للشريحة 10.134 مليار ريال لصكوك تستحق في عام 2034.

وتبلغ الشريحة الرابعة 3.093 مليار ريال؛ ليصبح الحجم النهائي للشريحة 23.708 مليار ريال لصكوك تستحق في عام 2049.

وينتظر بعد أن تمت التسوية الخاصة بالإصدار، أن تتوافر بيانات عوائد شرائح الإصدار من الموقع الإلكتروني للمركز الوطني لإدارة الدين.

الطرح الخاص

وفي الإطار ذاته، بحسب بيانات صادرة عن هيئة السوق المالية خلال النصف الأول من 2019، ارتفع إجمالي عدد الأطروحات الخاصة للصكوك وأدوات الدين المحلية بنهاية 2018 إلى 62 طرحا مقارنة بما تم تسجيله في 2017 وهو 47 طرحا، أي أن أعداد الأطروحات الخاصة ارتفع بنسبة 75.8 في المائة في 2018 مقارنة بما تم طرحه في 2017.

ولامس إجمالي قيمة مبالغ الطرح الخاص من أدوات الدين 14.4 مليار ريال لعام 2018، ولا تشمل تلك البيانات الخاصة بالطرح الخاص أدوات الدين الصادرة عن حكومة المملكة، حيث إن قواعد طرح الأوراق المالية صنفت الأوراق المالية الصادرة عن حكومة المملكة كطرح مستثنى.

الطرح العام

ووفقا للتقرير السنوي الصادر عن هيئة السوق المالية، فإن الشركات السعودية لم تقم بأي طرح عام لأدوات الدين من 2016 إلى 2018، حيث يتضح أن الطرح العام يتم تفضيله مع الإصدارات الدولارية وليست تلك المقومة بالريال.

وقامت هيئة السوق المالية بعدة مبادرات إصلاحية في 2018، منها إعادة كتابة لوائح الطرح والإدراج الخاصة بأدوات الدين، والغاية من ذلك تشجيع الشركات للتوجه إلى الطرح العام بدلا من الخاص، حيث تم في أبريل 2018 نشر قواعد طرح الأوراق المالية، وهذا من شأنه أن يساعد الشركات المدرجة الراغبة في إصدار أدوات الدين للتوجه بالطرح العام، بإتاحة الاستثمار والتداول في السندات على جميع شرائح المستثمرين بدلا من التوجه للطرح الخاص.

وتمت مراجعة متطلبات وشروط الطرح العام وإلغاء عديد منها في القواعد الجديدة، كما أن تلك التحديثات شملت القواعد المنظمة للمنشآت ذات الأغراض الخاصة التي ستمكن الشركات المدرجة والجهات من تأسيس كيانات خاصة بإصدار أدوات الدين وإدراجها في السوق المالية.

آلية الطرح الخاص

يقصد بالإصدارات الخاصة Private Placement تلك التي يقوم بها البنك المرتب لإصدار الصكوك، عبر اختيار مستثمرين معينين من أجل الاستثمار في أوراق مالية معينة لجهة الإصدار.

وهذه الإصدارات لها تشريعات محددة من قبل هيئة الأوراق المالية لكل دولة، ومع ذلك النوع من الإصدارات يتم البيع لأكثر من أربعة أو عشرة مستثمرين، وهذه النوعية من الإصدارات لا تطرح للجمهور، ولا يسمح بإعلانها، ولا يتم تسجيل تلك الإصدارات أو حتى كشف تفاصيلها الفنية.

وتتميز الأطروحات الخاصة للصكوك بعدة مزايا، مثل أن أحجام تلك الاصدارات تكون صغيرة ومكونة من عدة شرائح، فضلا عن ميزة الإصدار السريع منخفض التكلفة وعدم اضطرار جهة الإصدار إلى كشف بياناتها المالية للعامة.

وتواجه الإصدارات الخاصة تحدي عدم وجود منصة إلكترونية تسهل من عملية بيع أو تداول إصدارات الدين الخاصة التي سبق إغلاقها، حيث يرى بعض المستثمرين أهمية وجود جهة تنظيمية تشرف على عملية البيع أو تسهل من إيجاد منصة بيع.

* وحدة التقارير الاقتصادية