36 % مكاسب أسهم قطاع النقل السعودي في 5 أشهر .. الأعلى بين نظرائها في "ستاندرد آند بورز"

أسهمت إجراءات استقطاب السياح في تحقيق قطاع النقل السعودي أعلى مكاسب من بين نظرائه في العالم منذ بداية العام حتى نهاية أيار (مايو) الماضي.

وبلغت مكاسب أسهم القطاع، المؤهلة للاستثمار الأجنبي، 36 في المائة في خمسة أشهر من العام الجاري، بحسب مؤشر "ستاندرد آند بورز لقطاع النقل السعودي" الذي يتتبع أداء شركات القطاع.

وينشط قطاع المركبات في زيادة نسبة إشغال السيارات المؤجرة من جراء الفعاليات الاجتماعية في المواسم السياحية، وتسهيل لوائح التأشيرات لاستقطاب السياح، وتعافي أعداد المعتمرين وزيادة الحركة بالمطارات والمدن السعودية.

وبحسب رصد وحدة التقارير في صحيفة "الاقتصادية"، تجاوزت مكاسب أسهم شركات قطاع النقل السعودي نظراءها في المناطق الجغرافية، التي تشهد نشاطا سياحيا، حيث حقق قطاع "النقل" اللاتيني على سبيل المثال مكاسب لامست 25 في المائة و19 في المائة لقطاع النقل الأوروبي.

وقادت السياحة الدينية والفعاليات الاجتماعية قطاع النقل السعودي للتفوق على نظرائه بالدول الأوروبية، التي تشهد نشاطا سياحيا، حيث حقق مؤشر MSCI لقطاع النقل السويسري أرباحا، مقومة بالدولار، بلغت 29 في المائة و25 في المائة لنظيره الإسباني و17 في المائة لنظيره البريطاني، وفقا للبيانات المالية الخاصة بمنصة "فاكتست".

وشركات قطاع النقل، المدرجة في السوق المحلية، وتعمل في النقل والمطارات وتأجير السيارات ونقل الركاب والبضائع.

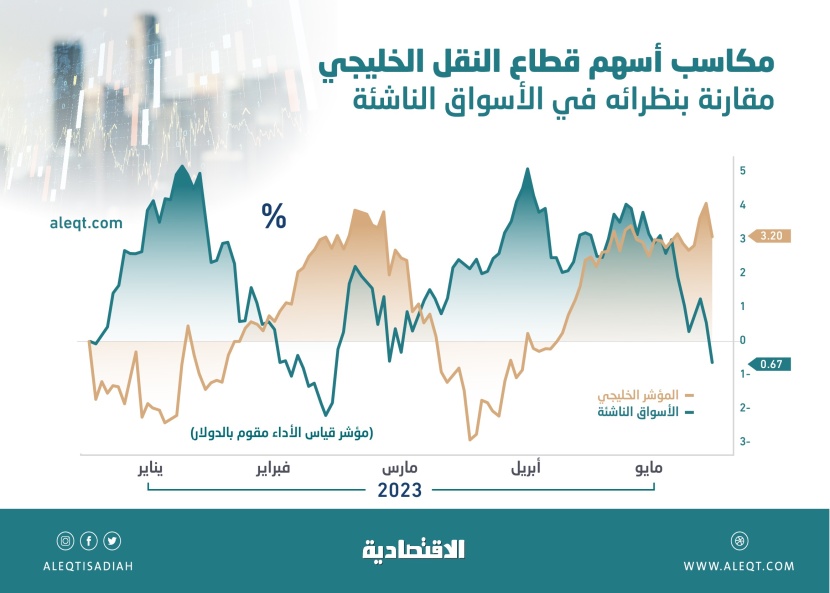

في حين لم يستطع مؤشر "إس آند بي لقطاع النقل الخليجي" مواكبة نسبة النمو القوية لنظيره السعودي، حيث إن مكاسبه عن خمسة أشهر من العام الجاري وصلت إلى 3.20 في المائة.

وشهد قطاع المركبات خلال الفترة الحالية نسب تشغيل عالية تتجاوز 77 في المائة، مع تحقيق هوامش ربح من أسعار بيع المركبات المستعملة التي يسري ضمان المصنع عليها.

على الجانب الآخر، شهد قطاع الموانئ بالسعودية أعلى مستويات نمو له، حيث تعود الأسباب لقوة مستويات الاستيراد المحلي وتجاوز مشكلات سلسلة التوريد والنقص في حاويات الشحن.

منهجية الرصد

عن منهجية الرصد الخاصة بالأمور الفنية، استندت "الاقتصادية" إلى بيانات منصة البيانات المالية "فاكتست"، الشركة، التي تدير تلك البيانات مدرجة في بورصة نيويورك، والتي توفر بيانات تشمل أسواق الدول الناشئة والمتطورة.

وقطاع النقل، الذي توافرت بياناته خلال فترة الرصد شمل عدة دول منها على سبيل المثال السعودية وبريطانيا والولايات المتحدة والصين وألمانيا وفرنسا والبرازيل والهند والمكسيك.

ومن أجل تحقيق مقارنة عادلة لأداء أسهم القطاع، تم الاستناد إلى بيانات كبار مزودي المؤشرات الدوليين مثل "فوتسي" و"ستاندرد آند بورز داو جونز" ومجموعة "إم إس سي آي" الذين يوفرون لشركات إدارة الأصول العالمية مؤشرات مقومة بالدولار متخصصة بتغطية قطاع "النقل".

يذكر أن "فاكتست" واحدة من أشهر منصات التحليلات المالية، التي يستعين بها المجتمع الاستثماري العالمي من أجل تقييم الأوراق المالية وبناء القرار الاستثماري.

الانضمام لـ MSCI

كانت السوق المالية السعودية "تداول" قد أعلنت في أغسطس من 2019 عن نجاح اكتمال انضمامها إلى مؤشر "إم "إس سي آي" للأسواق الناشئة بعد تنفيذ المرحلة الثانية والأخيرة، لتشكل حينها 2.8 في المائة من إجمالي قيمة المؤشر. وجاء ذلك الانضمام كثاني انضمام لمؤشر عالمي بعد مجموعة فوتسي راسل، التي ضمت السوق السعودية للأسواق الناشئة ضمن مؤشرها العالمي في مارس 2018.

وتم ضم السوق إلى مؤشر "إم إس سي آي" على مرحلتين بنسبة انضمام بلغت 50 في المائة لكل منهما، حيث تم بدء تنفيذ المرحلة الأولى في 28 من مايو 2019 والمرحلة الثانية في 28 أغسطس 2019.

ومنذ أن اكتملت عملية الانضمام، أصبحت MSCI تعلن بصفة دورية تحديث لقائمة الشركات المنظمة للمؤشر وكذلك تحديث لوزن السوق السعودية بالمؤشرات الدولية.

ويعد اكتمال الانضمام إلى مؤشر إم إس سي آي للأسواق الناشئة محطة تاريخية في مسيرة السوق المالية السعودية بما يدعم تطورها ويعزز من جاذبيتها للمستثمرين، بالتماشي مع أهداف برنامج تطوير القطاع المالي ورؤية المملكة 2030.

وبدأت قصة انضمام تداول إلى المؤشر الدولي في يونيو 2018 عندما أعلنت مورجان ستانلي كابيتال إنترناشيونال MSCI في مراجعتها السنوية لعام 2018 لتصنيف أسواق الأسهم الدولية أنها قررت ضم السوق السعودية إلى مرتبة الأسواق الناشئة.

وفي تقرير خاص نشره مؤشر إم إس سي آي في فبراير 2018 حول ترقية المملكة إلى سوق ناشئة، أكد التقرير على أن السوق المالية السعودية حققت إنجازات إيجابية تشمل زيادة نسبة حدود الملكية الأجنبية وتخفيف إجراءات تسجيل المستثمرين المؤهلين الأجانب وتحسين إجراءات المقاصة والتسوية وتمكين إقراض واقتراض الأوراق المالية في السوق والبيع على المكشوف المغطى.

وأضاف، أن هذا القرار جاء عقب الإصلاحات التنظيمية والتشغيلية، التي قامت بها الجهات المعنية، التي زادت بشكل فعال من فتح السوق السعودية للمستثمرين المؤسسين. وقال إن اقتراح ترقية السوق السعودية لقي دعما من الأغلبية العظمى من المستثمرين المؤسسين، الذين شاركوا في الاستشارة.

وقبل ذلك، فتحت الرياض سوقها، الأكبر في العالم العربي، أمام الاستثمار المباشر للمؤسسات الأجنبية في يونيو 2015، ومنذ ذلك الحين أخذت تعدل نظام التسوية لديها وغيره من الأنظمة كي تصبح أقرب إلى الممارسات العالمية. وفي 2016 تم تحسين وتعديل شروط المستثمرين الأجانب المؤهلين، ومن ثم أضيفت تعديلات جديدة في 2018 بهدف تسهيل متطلبات التأهيل الخاصة بالمستثمرين الأجانب.

وتعد شركة "إم إس سي آي" مزودا عالميا لمؤشرات كل من الأسهم وأدوات الدين، إضافة إلى أنها تقدم أدوات التحليل لمحافظ الأصول المتعددة. ولأكثر من 40 عاما ساعدت المؤشرات والتحليلات القائمة على مؤشرات "إم إس سي آي" كبار المستثمرين في العالم على بناء المحافظ وإدارتها بصورة أفضل. ويقدر أن أصول مالية تبلغ قيمتها أكثر من 14 تريليون دولار أمريكي تستخدم مؤشرات "إم إس سي آي" كمؤشرات استرشادية أو كأساس لتطوير منتجات مالية، فضلا عن أن أكثر من 90 شركة من أفضل 100 شركة عالمية لإدارة الاستثمارات هي من عملاء شركة "إم إس سي آي".

منهجية جديدة لمقارنة الأداء

تعد مؤشرات قياس أداء الجهات المدرجة في البورصات المحلية والدولية الخيار المفضل لشركات إدارة الأصول العالمية من أجل قياس أداء فئة معينة من الصناديق القابلة للتداول في البورصة ETF أو الأسهم -على سبيل المثال الشركات ذات رأس المال الصغير- مع نظيرتها من الفئة نفسها في منطقة جغرافية أخرى.

وذلك بدلا من الطريقة التقليدية الخاصة بقياس أداء سوق الأسهم بمجملها، الذي تتفاوت حركته، وفقا لصغر أو كبر حجم السوق أو أعداد الشركات المدرجة فيها "وقيمتها السوقية"، التي تتباين من سوق إلى أخرى.

ولذلك أوجدت مؤشرات قياس أداء الأسهم مثل "فوتسي"، على سبيل المثال أو "إم.إس.سي.آي" لمؤشرات الأسواق، سوقا جديدة عبر إيجاد البيئة المناسبة، أو المنصة، التي مكنت شركات إدارة الأصول من إطلاق صناديق استثمارية مفصلة خصيصا لقياس أداء مجموعة معينة من الأسهم، التي ترتبط بعدة عوامل مشتركة، ككونها متخصصة في القطاع العقاري وعالية السيولة "من حيث التداول"، وتسمح للمستثمرين الأجانب بالاستثمار فيها.

وبهذا يستطيع المستثمر قياس أداء الشركات السعودية ذات رأس المال الكبير مع نظيراتها من الأسواق العالمية الأخرى، التي تشترك معها في المميزات نفسها، الأمر الذي يجعل مقارنة قياس أداء تلك الشركات -بين منطقتين جغرافيتين- أكثر منطقية وواقعية، مقارنة بالطرق التقليدية، التي يستعين بها بعض المتداولين، التي تفتقد أدوات المقارنة المعيارية بين بورصتين مختلفتين.

ويتم تعريف المؤشر كمقياس إحصائي، عادة من سعر أو كمية، ويتم حسابه من مجموعة تمثيلية من البيانات الأساسية، ويعد الدور الأكثر شيوعا للمؤشر هو كمعيار إرشادي، ويمكن وصفه بأنه المعيار، الذي يمكن من خلاله قياس أداء الأداة المالية. ومن خلال هذا الدور، يوفر المؤشر طريقة لقياس أداء شريحة معينة من السوق المالية، مثل المقارنات داخل المنطقة الجغرافية، أو قطاع الصناعة أو غيرها من الأصول.

وتتفاوت نسبة أداء الأسهم السعودية المنتقاة في المؤشرات الدولية، وفقا لنوع العملة المختارة، حيث ارتكز رصد وحدة التقارير الاقتصادية، على مؤشرات الأسهم، التي تتبع الأسهم السعودية والمقومة بعملة الدولار، التي يعتمد عليها المستثمر الأجنبي وشركات إدارات الأصول العالمية.

وتسهم تلك المنهجية في تحقيق مقارنة عادلة لأداء سوق الأسهم السعودية مع نظرائها العالميين بسبب توحيد المعايير الاقتصادية.

أرقام الاستدانة للشركات المدرجة

من المهم بمكان ألا تتفوق خصوم الشركة على أصولها، حيث إن ذلك يعني تجاوز خسائر الشركة لرأسمالها. ويوجد في الغالب لدى جميع الشركات حتى الرابحة منها، ديون. ويشار في قائمة المركز المالي للديون بالخصوم أو الالتزامات. ويعتمد نجاح إدارة الشركة إلى حد كبير على إدارتها لخصومها أو ديونها المختلفة، التي تعد جزءا من نشاط الشركة لها. ومن الأمثلة على خصوم الشركة ديون الموردين والمساهمين والمصاريف المستحقة الدفع والقروض طويلة الآجل ومستحقات الزكاة.

وكما هو الحال بالنسبة لأصول الشركة، فإن خصومها تقسم في قائمة المركز المالي إلى قسمين، فهناك الخصوم المتداولة وهي الالتزامات، التي يتوجب على الشركة دفعها في فترة لا تتجاوز عاما واحدا. وتلجأ الشركة غالبا إلى تسييل بعض أصولها المتداولة لتغطية تلك الالتزامات. وهناك كذلك الخصوم الطويلة الأجل وهي الالتزامات التي لا تتقيد الشركة بتسديدها خلال عام واحد على الأقل. ومن أمثلتها التزامات القروض طويلة الأجل. ورغم أن هذه الديون لا يلزم الوفاء بها خلال العام المالي المقبل، إلا أنها في نهاية المطاف لا بد من دفعها. لذلك فمن المهم أخذها في الحسبان عند تقييم المستثمر للشركة.

حقوق المساهمين

يرد ذكر حقوق المساهمين في تقرير قائمة المركز المالي للشركة، وتساوي حجم الأموال المستثمرة، التي سبق طرحها في شكل أسهم مضافا إليها الأرباح غير الموزعة التي تمثل الأرباح المبقاة والاحتياطيات التي تحتفظ بها الشركة وتعيد استثمارها ولا توزعها على المساهمين. وبشكل مبسط، فإن حقوق المساهمين تمثل مصدرا من مصادر تمويل أعمال الشركة، وكلما زادت حقوق المساهمين دل ذلك على تحسن في وضع الشركة وأدائها.

قائمة الدخل

تعد قائمة الدخل أكثر أجزاء القوائم المالية ربع السنوية عرضة للتحليل. ويعزى ذلك إلى كونها تفصل في مصادر ربحية الشركة بناء على أدائها من بيع منتجاتها أو تقديم خدماتها أو عوائد استثماراتها. وتوضح قائمة الدخل حجم عوائد الشركة من مبيعاتها (الإيرادات) وحجم نفقاتها لتغطية تكاليف هذه المبيعات (المصروفات).

ويستطيع المستثمر بعد قراءة قائمة الدخل تحديد ما إذا كان أداء الشركة قويا أم ضعيفا. فعلى سبيل المثال، فإن الشركة المتعثرة -والتي لا تمثل استثمارا جيدا- هي التي تعاني مصروفات متزايدة مستمرة، وعوائد متناقصة مستمرة، ما ينتج عنه تضاؤل مستمر في إجمالي وصافي ربحها.

فتكاليف الإنتاج ليست التكاليف الوحيدة، التي تلتزم الشركة بدفعها لتنجح، إذ يجب بعد إنتاج المنتج أن يسوق، ويتم بيعه، وهذا بالطبع ينتج عنه مصاريف أخرى. فبالإضافة إلى مصاريف البيع والتوزيع، فالشركة ملزمة بدفع رواتب موظفيها، وتجهيزات مكاتبها، علاوة على المصاريف الإدارية الأخرى. ويمكن الحصول على إجمالي ربح الشركة التشغيلي (أو خسارتها التشغيلية) من خلال خصم جميع التكاليف التشغيلية المشار إليها من إجمالي الأرباح.

الأنشطة التشغيلية

تعد قائمة التدفق النقدي واحدة من أهم فصول التقرير السنوي، حيث تشرح هذه القائمة بالتفصيل حجم التدفقات النقدية الداخلة للشركة والخارجة منها، مقدمة بذلك تصورا واضح المعالم لسلامة النشاط المالي للشركة. فالشركة تحتاج لها لدفع نفقاتها التشغيلية ومستحقات ديونها، ودون توافر النقد لا يمكن للشركة تمويل التوسع في استثماراتها، أو تنمية نشاطها. وتتوفر للشركات عادة مصادر متعددة للنقد والأصول المشابهة للنقد التي قد تظهر في قائمة تدفقاتها النقدية، وتعد زيادة مصادر النقد دلالة على متانة وضع الشركة المالي.

وتقسم غالبا الشركة قوائم تدفقاتها النقدية إلى صافي النقد من الأنشطة التشغيلية -أي حجم التدفقات من أو المستخدم في أنشطة الشركة التشغيلية- وصافي النقد من الأنشطة الاستثمارية -أي حجم التدفقات من أو المستخدم في أنشطة الشركة الاستثمارية- وصافي النقد من الأنشطة التمويلية، أي حجم التدفقات النقدية للشركة من بيعها لأسهمها، أو إصدارها لأدوات دين، أو سدادها لقروض أو التزامات تمويلية.

وغالبا ما تكون الشركة التي تحتفظ باحتياطي كبير من النقد مهيأة لسداد التزاماتها وتوزيع أرباحها وأن تتجاوز المشكلات الطارئة دون اللجوء إلى الاقتراض أو بيع الأصول.

توعية المستثمر الفرد

من أجل المساهمة في زيادة توعية المستثمر الفرد، استندت وحدة التقارير الاقتصادية في الصحيفة إلى برنامج "ثمين"، الذي ترعاه السوق المالية والمتوافر عبر موقعها الإلكتروني، الذي تم تصميمه بغرض رفع وتعزيز مستوى الوعي بنظام السوق المالية ولوائحه التنفيذية، ورفع مستوى الثقافة المالية والاستثمارية، ليسهم في زيادة مستويات الثقة والحصيلة المعرفية والمهارية اللازمة لإدارة الأدوات الاستثمارية، وجعل الفرد أكثر قدرة على الاستفادة من الفرص المتاحة للاستثمار وتنمية استثماراته وضخ الأموال والمدخرات في الشركات بما ينعكس إيجابا على أداء الاقتصاد الوطني.

وحدة التقارير الاقتصادية