لا صوت يعلو فوق صوت الفيدرالي .. ترقب لأول خفض للفائدة منذ كورونا

لا صوت يعلو فوق صوت الفيدرالي الأمريكي اليوم، مع ترقب الأسواق المالية حول العالم لما سيسفر عنه اجتماعه عند الساعة 18:00 بتوقيت جرينتش (21:00 بتوقيت مكة المكرمة).

وبات من شبه المؤكد أن يتجه الفيدرالي لتيسير سياسته النقدية لأول خفض لأسعار الفائدة منذ جائحة كورونا في 2020.

لم يعد النقاش حاليا إذا ما كان سيتم الخفض من عدمه، بل بات الحديث حول معدل الخفض هل 0.25 % أم 0.50 % بعد البيانات الاقتصادية الأقل من التوقعات في الاقتصاد الأمريكي.

توقعات الخفض جاءت عقب تمكن الفيدرالي من كبح جماح التضخم ودفعه للتباطؤ في أغسطس إلى أدنى مستوياته منذ 2021 ليسجل 2.5 %، فيما كان قد وصل ذروته في يونيو 2023 عند 9.1 %، ما يبرز نجاح سياسة التشديد النقدي من قبل الفيدرالي التي بدأها مارس 2022.

أسعار الفائدة شهدت ارتفاعات كبيرة منذ مارس 2022 مع بدء الفيدرالي رفعها لمواجهة التضخم الذي صعد نتيجة الحرب الروسية الأوكرانية حينها ما رفع أسعار السلع والخدمات.

قبل مارس 2022 كانت أسعار الفائدة عند أدنى مستوياتها بين 0.0 و0.25 % المستمر منذ خفضها بالتزامن مع جائحة كورونا لتحفيز النمو الاقتصادي المتضرر حينها، فيما وصلت حاليا إلى نحو 5.5 % كأعلى مستوى منذ أكثر من 20 عاما.

توقعات الخفض

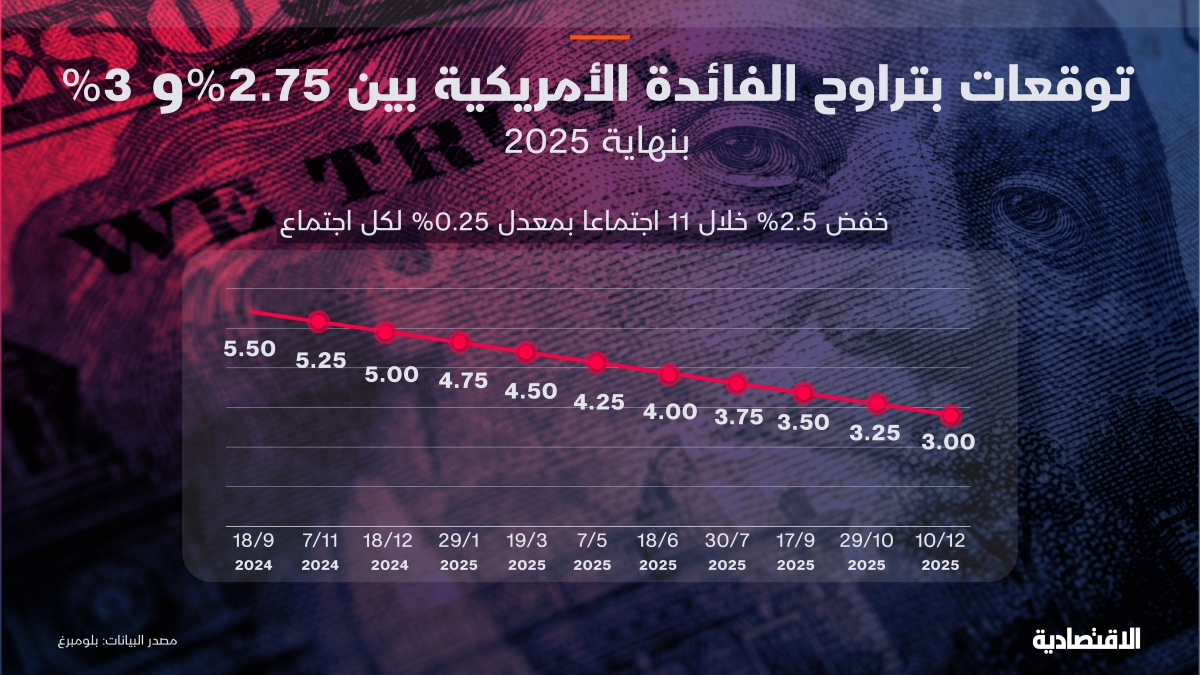

تشير بيانات بلومبرغ إلى توقعات بتوجه الفيدرالي الأمريكي لخفض أسعار الفائدة 11 مرة بمعدل 0.25 % كل اجتماع حتى نهاية 2025 ما سيصل بمعدلها إلى نطاق بين 2.75 و3 %، فيما متوقع بقاؤها حول هذه المستويات حتى مطلع 2027.

الفائدة والتضخم

منذ مارس 2022، رفع الفيدرالي الأمريكي أسعار الفائدة 11 مرة لتصعد من نطاق بين 0.0 % و0.25 % إلى 5.25 % و5.5 % وهو أعلى مستوى منذ أكثر من عقدين.

وكانت أدنى مستويات للفائدة الأمريكية تاريخيا سجلت في 2008 بالتزامن مع الأزمة المالية العالمية، وكذلك في 2020 مع أزمة كورونا، عندما كانت تراوح بين 0.0 % و0.25 % في المرتين لتحفيز النمو الاقتصادي المتضرر من الأزمتين.

أعلى سعر فائدة أمريكية عبر التاريخ كان في 1980 عند 20 %، وكان ذلك لمواجهة التضخم الذي بلغ مستوى تاريخيا أيضا عند 15 %.

ونتج التضخم التاريخي في الولايات المتحدة عقب فك الرئيس الأمريكي ريتشارد نيكسون ربط الدولار بالذهب في 1970، ما رفع التضخم بسبب تقلبات العملة الأمريكية، ثم في 1973، حيث تم حظر إمدادات النفط من قبل دول "أوبك" عن الولايات المتحدة بعد حرب 1973، ما رفع أسعار السلع والمعادن بشكل كبير.

في الوقت ذاته، دخل الاقتصاد في ركود ما دفع الفيدرالي إلى خفض معدلات الفائدة، ما أدى بدوره إلى بلوغ التضخم 15 %، وهنا اضطر "الفيدرالي" إلى رفع الفائدة إلى أعلى مستوياتها 20 % لكبح جماح التضخم في 1980 وهو ما أدخل الاقتصاد في انكماش حينها.

الرابحون والخاسرون

في ظل ثبات الظروف الأخرى، تكون العلاقة عكسية بين أسعار الفائدة والأصول المقومة بالدولار، فالذهب علاقته عكسية بأسعار الفائدة، فمع خفض الفائدة تخرج السيولة من الأصول، التي تشبهه في انخفاض الأخطار، كعوائد السندات والودائع البنكية.

النفط يستفيد من الخفض مع تحفيز النمو الاقتصادي، بالتالي الطلب على الخام، كذلك العملات المشفرة، تستفيد من الخفض نظرا إلى توجه الاستثمارات إلى الأصول عالية الأخطار.

كذلك أسواق الأسهم "تحديدا أسهم الشركات"، من المعلوم أن علاقتها عكسية مع أسعار الفائدة فخفضها الفائدة يخفض تكلفة التمويل على الشركات، وبالتالي تزيد استثماراتها وتوسعاتها فتنمو أرباحها.

ومع خفض أسعار الفائدة تتحول الاستثمارات من الودائع البنكية والسندات مع انخفاض عوائدها إلى الأسهم عالية المخاطر مع ارتفاع عوائدها، إضافة إلى توجه المستثمرين الذين يقترضون للمتاجرة في الأوراق المالية للاقتراض في ظل الفائدة المنخفضة فيزداد الزخم في أسواق الأسهم.

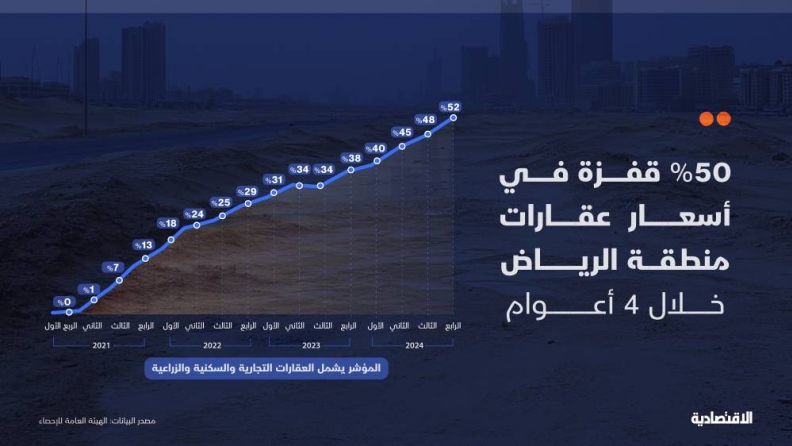

العقارات من الطبيعي أن ترتفع أسعارها مع خفض أسعار الفائدة، نظرا إلى كونها أحد الأصول التي تتوجه السيولة الخارجة من الودائع البنكية إليها، بجانب نشاط القطاع مع الارتفاع المتوقع لاقتراض الشركات والأفراد.

كما أن خفض أسعار الفائدة يدعم الإنفاق والاستهلاك من قبل الأفراد والشركات، فيدعم النمو الاقتصادي للدول، ويخفض معدلات البطالة مع توفير وظائف جديدة نتيجة التوسع الاقتصادي.

على الجانب الآخر، يتضرر الدولار والعملات المربوطة به من خفض الفائدة مع تراجع الطلب عليه، بينما تستفيد العملات الأخرى بخلاف الدولار والعملات المربوطة به.

تستفيد صادرات الولايات المتحدة الأمريكية والدول التي تربط عملتها بالدولار، نظرا إلى أن خفض أسعار الفائدة يخفض العملة الأمريكية والعملات المربوطة بها، بالتالي يرفع تنافسية منتجات هذه الدول خارجيا لانخفاض تكلفتها على المستوردين هناك، فيما انخفاض الدولار يقلل تكلفة الواردات الأمريكية، وكذلك الدول التي تربط عملتها بالعملة الأمريكية.

وحدة التحليل المالي