سوق الدين السعودية تمول الشركات بـ40.87 مليار ريال في 2022 .. أعلى من اكتتابات الأسهم

يترقب مستثمرو الدخل الثابت اليوم مزاد الصكوك الشهري للحكومة السعودية، وسط تداول عائد سندات الخزانة الأمريكية لأجل عشرة أعوام فوق 3.60 في المائة خلال عشرة أيام من الشهر الجاري، بعد أن كان يتداول مطلع شباط (فبراير) عند 3.40 في المائة.

يأتي المزاد، الذي تحتفظ جهة الإصدار السيادية السعودية بخيار الطرح من عدمه، في وقت مولت فيه "سوق الدين المحلية" الشركات بأكثر من 40 مليار ريال خلال العام الماضي.

وبحسب رصد وحدة التقارير في صحيفة "الاقتصادية"، فإن ما تم جمعه من سوق الدخل الثابت المحلي يعد أعلى مما تم جمعه من طروحات اكتتابات الأسهم في 2022.

وبلغت الاكتتابات التي تمت في سوق الأسهم الرئيسة والسوق الموازية "نمو" 32.67 مليار ريال خلال 2022 مقابل 40.87 مليار ريال من أسواق الدين المحلية عن الفترة نفسها.

وأصدرت تسع شركات ما يصل إلى 15 إصدارا من السندات والصكوك في السوق السعودية مقابل 49 اكتتابا وإدراجا في سوق الأسهم. بل إن أرقام استدانة الشركات من أسواق الدخل الثابت لا تشمل الطروحات الصغيرة من الصكوك التابعة لشركات الفنتك في السعودية ولا تشمل اكتتابات الحقوق الأولية لشركات الأسهم وأرقام الاستدانة الدولارية من خارج المملكة.

واستند الرصد، حول إجمالي الإصدارات السعودية، إلى بيانات منصة سي بوندز"، التي يستعين العاملون في أسواق الدخل الثابت بمنصتها من أجل تتبع حركة مؤشرات أسواق الائتمان العالمية، فضلا عن تقييم أداء السندات التي يستثمرون بها.

صكوك الخليج

فاجأت السندات الإسلامية المستثمرين بصمودها أمام انخفاضات الأسواق في 2022، حيث لم تكبد الصكوك المستثمرين خسائر كثيرة مقارنة بـالسندات.

ويعود السبب في ذلك لمستثمري الشرق أوسطيين الذين يتمسكون بالصكوك إلى حين أجل الاستحقاق ولا يفضلون بيعها. وسجل مؤشر بلومبيرج، الذي يتتبع أداء الصكوك الخليجية الدولارية، تراجعا بمقدار 5.8 في المائة مقارنة بـخسائر بلغت 10.9 في المائة لمؤشر السندات الدولارية لمنطقة الخليج عن 2022، بحسب رصد "الاقتصادية".

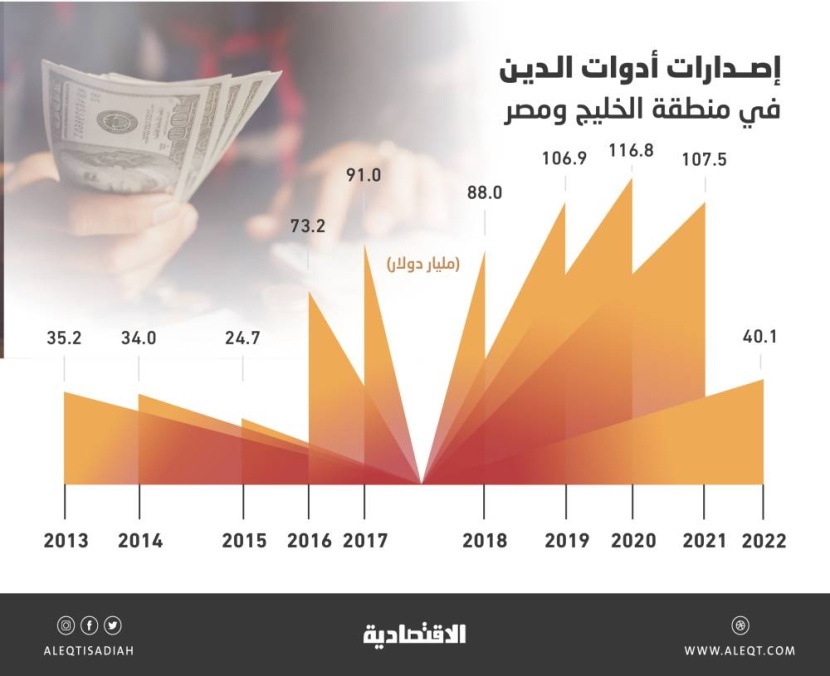

يذكر أن إصدارات السندات والصكوك للخليج ومصر قد انخفضت 63 في المائة على أساس سنوي وذلك بعد شبه عزوف عن أسواق الدخل الثابت العالمية في 2022.

واستند الرصد لهذه الأرقام، إلى البيانات الصادرة عن إدارة الدخل الثابت لبنك أبوظبي الأول التي شملت ما تم إصداره من أدوات دين مقومة بالعملات الصعبة كالدولار واليورو والين والجنيه الاسترليني.

ومع بداية كل عام ميلادي تتراكم أموال مديري الصناديق التي تتوق إلى توظيفها مبكرا. يذكر أن معظم جهات الإصدار الخليجية قد دفعت علاوة سعرية ما بين 20 إلى 25 نقطة أساس فوق القيمة العادلة لإصداراتهم خلال 2022 بسبب ظروف السوق خلال العام الماضي. ومع هذا لا يتوقع المصرفيون أن يماثل العام الجاري حجم إصدارات أدوات الدين للمنطقة الخليجية خلال أعوام "طفرة الإصدارات" ما بين 2019 إلى 2021.

واستعان رصد "الاقتصادية" في هذه الجزئية بمنصة "ريد"، التي تتخذ من نيويورك وسنغافورة مقرا لها، والمتخصصة بمتابعة أخبار جهات الإصدار المتعسرة والمثقلة بالديون مع إحاطة المستثمرين مسبقا بالمخاطر المحتملة قبل وقوعها.

وفي أوائل كانون الثاني (يناير) 2023، باعت السعودية سندات قيمتها عشرة مليارات دولار على ثلاث شرائح، مستفيدة من فرصة سانحة للاستفادة من أسواق الدين وسط إقبال قوي من المستثمرين.

وذكرت وكالة "رويترز" أنها حصلت على وثيقة من أحد البنوك تفيد بأن السعودية باعت سندات قيمتها 3.25 مليار دولار بآجال استحقاق مدتها خمسة أعوام عند 110 نقاط أساس فوق سعر سندات الخزانة الأمريكية. أما الشريحة لأجل 10.5 أعوام فقد وصلت قيمتها إلى 3.5 مليار دولار عند نحو 140 نقطة أساس فوق سعر سندات الخزانة الأمريكية، وما قيمته 3.25 مليار دولار أخرى للشريحة لأجل 30 عاما عند 5.5 في المائة.

وكانت المملكة قد باعت صكوكا وسندات بخمسة مليارات دولار، في تشرين الأول (أكتوبر) 2022، التي سبقتها إعادة شراء سندات ضمن استراتيجيتها لإدارة الالتزامات.

شركات التقنية المالية

كانت "الاقتصادية" قد نشرت رصدا في فبراير 2023 أشارت فيه إلى توافر فرص الاستثمار عبر شركات التقنية المالية، إذ تقدم فرصا عبر ما يعرف بالتمويل الجماعي، سواء عن طريق الملكية أو عبر التمويل بالصكوك.

وبحسب الرصد، فقد تضاعف عدد المستثمرين الأفراد المستفيدين من خدمات شركات التقنية المالية 4.5 مرة خلال الربع الثالث من 2022 على أساس سنوي، ليصل إلى 38 ألف مستثمر فرد، مقارنة بنحو 6.8 ألف مستثمر.

ويأتي النمو في أعداد المستثمرين الأفراد تزامنا مع بيئة أسعار الفائدة المرتفعة أخيرا، إذ راوحت العوائد للفرص المطروحة في منصات شركات التقنية المالية بين 13 و20 في المائة.

وسهولة الاستثمار عززت وجود الأفراد، إذ يستطيع الفرد إتمام صفقته الاستثمارية في أقل من خمس دقائق عبر جهازه المحمول.

وتتقاضى شركات التقنية المالية رسوما جراء ذلك، سواء من خلال المستثمر أو طالب التمويل، حيث جاءت الرسوم عند 1 في المائة لتمويل الصكوك من رأس مال المستثمر، بينما بلغت في تمويل الملكية الجماعية 20 في المائة من صافي الأرباح.

والتمويل الجماعي هو أحد خدمات التقنية المالية الحديثة، التي تقوم على حصول المنشآت الناشئة على تمويل محدود من عدد كبير من الأفراد من خلال منصة تقنية.

وارتفع الطلب على صيغ التمويل بالدين في الأعوام الأخيرة في السعودية نتيجة لارتفاع معدلات الفائدة الذي بدوره سيؤدي إلى ارتفاع في معدل العائد المطلوب من قبل حاملي الصكوك والسندات.

وسمحت هذه الشركات بالتوسع في المجال الاستثماري، وتوفير التمويل اللازم لدعم الشركات الناشئة والصغيرة والمتوسطة، كما أسهمت في دخول الأفراد مجال الصكوك التي تعد سوقا ذات شروط معقدة، بحيث لا يكون مقتصرا على فئة معينة دون غيرها.

ويقدر الحد الأدنى للاستثمار بنحو ألف ريال، وهو ما يعزز توجه الأفراد إلى تلك المنصات، بخلاف بعض الصناديق الاستثمارية أو بعض طروحات الصكوك التي تطلب قيمة استثمارية بحد أدنى عند مليون ريال.

ومنذ حزيران (يونيو) 2021 حتى أيلول (سبتمبر) 2022، جمعت منصات التمويل 756.2 مليون ريال، بحسب بيانات هيئة السوق المالية، كان نصيب الصكوك 522.1 مليون ريال، بينما بلغت الأموال المجمعة عبر منصات تمويل الملكية الجماعية 234.1 مليون ريال.

خطة الاقتراض السعودية

في أوائل العام الجاري، اعتمدت السعودية خطة الاقتراض السنوية لـ2023، وذلك بعد أن صادق عليها مجلس إدارة المركز الوطني لإدارة الدين.

وتضمنت الخطة أبرز تطورات الدين العام ومبادرات أسواق الدين 2022، وخطة التمويل في 2023 ومبادئها التوجيهية، إضافة إلى تقويم 2023 لإصدارات الصكوك ضمن برنامج صكوك المملكة المحلية بالريال السعودي.

كما تضمنت الخطة توقعات بأن تشكل الاحتياجات التمويلية لـ2023 ما يقارب 45 مليار ريال، نظرا لخفض جزء من إجمالي الاحتياجات التمويلية لـ2023، عبر عمليات تمويلية استباقية تمت خلال 2022 بما يقارب 48 مليار ريال.

وعلى الرغم مـن توقعات تحقيق فوائض في الميزانية خـلال 2023، إلا أن المملكة تهدف إلى الاستمرار في عمليات التمويل المحلية والدولية بهدف سداد أصل الدين المستحق خلال 2023 وعلى المدى المتوسط، واغتنام الفرص المتاحة حسب أوضاع السـوق لتنفيذ عمليات تمويلية إضافية بشكل استباقي لسداد مستحقات أصل الدين للأعوام المقبلة، وتمويل بعض المشاريع الاستراتيجية، إضافة إلى استغلال فـرص الأسواق لتنفيذ عمليات التمويل الحكومي البديل التي من شأنها تعزيز النمو الاقتصادي مثل تمويـل المشاريع الرأسمالية والبنية التحتية.

كما سيواصل المركز الوطني لإدارة الدين مراقبته للأسواق المحلية والدولية، لاغتنام فرصة إمكانية الدخـول في عمليات تمويلية إضافية استباقية حسب أوضاع السوق، وبهدف تعزيز وجود المملكة في أسواق الدين وتعزيز خصائص محفظة الدين، مع الأخذ بالحسبان حركة الأسواق وإدارة المخاطر في محفظة الدين الحكومي.

عائد سندات الخزانة الأمريكية

خلال أواخر سبتمبر، ارتفع عائد سندات الخزانة الأمريكية لأجل عشرة أعوام إلى أعلى مستوياته في أكثر من عقد، حيث قفز إلى 4 في المائة، وهي المرة الأولى التي يصل فيها إلى ذلك المستوى منذ أبريل 2010.

ومن شأن ذلك الصعود في عوائد الخزانة أن يصعد بتكلفة التمويل لجهات الإصدار التي تعتمد على الدولار أو العملات المحلية المرتبطه به. وتأتي تلك التطورات وسط توقعات بشأن تشديد السياسة النقدية من قبل الاحتياطي الفيدرالي وتوقعات رفع الفائدة، بالتزامن مع ارتفاع عائد سندات الخزانة الأمريكية. فبخلاف خيار المضي بالطرح، فإن جهة الإصدار (الحكومة السعودية) قد تستخدم المزاد لتحديث أسعار بعض آجال الاستحقاق.

يسترشد المتعاملون في أسواق الدين بالسعودية بحركة عوائد آجال الاستحقاق المتباينة لسندات الخزانة وذلك خلال تقييمهم لأسعار شرائح الصكوك المطروحة خلال المزاد الشهري.

ويعيش العائد على سندات الخزانة الأمريكية حاليا فترات تشهد تقلبات يومية كبيرة وتأرجح واضح في العائد.

وارتفع العائد على سندات الخزانة الأمريكية لآجل عشرة أعوام بنهاية 2022، ليسجل أكبر صعود سنوي في عقود. ورفع مجلس الاحتياطي الفيدرالي معدلات الفائدة 425 نقطة أساس في 2022، مع مساعي السيطرة على التضخم الذي وصل لأعلى مستوى في 41 عاما.

وصعد العائد على سندات الخزانة الأمريكية لآجل عشرة أعوام عند 3.879 في المائة بنهاية تعاملات آخر يوم عمل في كانون الأول (ديسمبر)، ليرتفع 238 نقطة أساس في إجمالي 2022، وهي أكبر وتيرة ارتفاع سنوي منذ عام 1953 على الأقل، بحسب بيانات "ريفينيتيف".

وكان العائد على سندات الخزانة لآجل عشرة أعوام قد تجاوز 4.2 في المائة في وقت سابق في 2022، قبل أن يهبط إلى 3.40 في المائة في السابع من ديسمبر مع تكهنات قرب إنهاء رفع معدلات الفائدة، لكنه تعافى نسبيا منذ ذلك الحين.

تراجع حجم الدين العام

تستهدف السعودية تراجع حجم الدين العام خلال 2023، وذلك استكمالا لجهود الحكومة في تعزيز كفاءة الإنفاق وتحقيق مستهدفات الانضباط المالي. وبحسب رصد لوحدة التقارير في صحيفة "الاقتصادية"، فإن وزارة المالية تتوقع بلوغ الدين العام نحو 951 مليار ريال في ميزانية 2023، بانخفاض 3.5 في المائة مقارنة بحجم الدين لعام 2022 البالغ 985 مليار ريال، وذلك للمرة الأولى منذ 2014.

تهدف وزارة المالية من خلال المركز الوطني لإدارة الدين إلى تنويع مصادر التمويل بين المحلية والخارجية، من خلال استراتيجية الدين متوسطة المدى التي راعت مستهدفات "رؤية 2030" من خلال تعميق سوق الدين المحلية.

وبحسب ميزانية 2023 ستتراجع نسبة الدين إلى الناتج المحلي وللعام الثالث في 2023 لتصل إلى مستوى 24.6 في المائة، وهو أدنى معدل منذ 2019. كذلك تتوقع وزارة المالية بلوغ نسبة الدين العام إلى الناتج المحلي 2024، نحو 24.2 في المائة و22.6 في المائة خلال 2025 عند مستوى 962 مليار ريال. مع العلم أن نسبة الدين إلى الناتج المحلي يتوقع لها أن تتراجع إلى 24.9 في المائة في 2022 مقارنة بـ30 في المائة في 2021.

ورغم تحقيق فائض في الميزانية خلال 2023، إلا أن الحكومة تهدف إلى الاستقرار في عمليات الاقتراض المحلية والخارجية بهدف سداد أصل الدين المستحق خلال 2023، إضافة إلى استغلال الفرص المتاحة حسب وضع السوق لتنفيذ عمليات التمويل الحكومي البديل بهدف تمويل المشاريع الرأسمالية والبنية التحتية.

وبحسب ميزانية 2023 فإن حجم نفقات التمويل بلغ 39 مليار ريال تمثل نحو 4 في المائة من المصروفات المقدرة للفترة، وإذا ما قورنت بميزانية 2022 المتوقعة البالغة 32 مليار ريال فإن النفقات زادت بنحو سبعة مليارات ريال أو ما يعادل 22 في المائة. وعرفت وزارة المالية "نفقات التمويل" بأنها المبالغ التي يتوجب على الحكومة دفعها للدائن مقابل أصل الدين القائم كسندات الخزانة، والصكوك الحكومية، والقروض، والحسابات المدينة.

وفي 2022 نفذ المركز الوطني لإدارة الدين عملية شراء مبكر لسداد جزء من مستحقات أصل الدين المحلي للأعوام 2023 و2024 و2026 وإصدار صكوك محلة مقابلها.

مـن المتوقـع في 2023 أن يسـدد أصل الديـن الـذي يحـل أجل سـداده مستقبلا مـن خلال الإصدارات السـنوية، إضافة إلى إمكانية النظـر فـي عمليـات تمويليـة استباقية حسـب أوضاع السواق لسـداد مسـتحقات أصل الديـن للأعوام المقبلـة وتمويـل المشـاريع الاستراتيجية، وتنفيـذ عمليـات التمويـل الحكومـي البديـل.

استحقاقات 2023

يحـل فـي 2023 استحقاق لديـون تقـارب 108 مليـارات ريـال مـن الديـون المحليـة والدوليـة، حيـث نجحت السعودية في إتمام عمليتي شـراء مبكـر محلية ودولية فـي 2022 لسـداد جـزء مـن مسـتحقات أصل الديـن في 2023، بقيمـة تجـاوزت 15 مليـار ريـال وإصدار صكـوك محليـة وسندات دولية مقابلهـا، ممـا أدى إلى انخفاض إجمالي مسـتحقات أصل الدين لعام 2023 إلى ما يقارب 93 مليار ريال.

كمـا قامت السعودية خلال 2022 بعمليـات تمويليـة استباقية بمـا يقـارب 48 مليـار ريـال، وذلـك لتأميـن وخفـض جـزء مـن الاحتياجات التمويليـة لـ2023، واغتنـام الفـرص لإدارة مخاطـر ارتفاع أسعار الفائـدة ومخاطـر إعادة التمويـل.

وأدوات الدين، التي يحل في 2023 أجل استحقاقها، يتفاوت أجل استحقاقها ما بين خمسة إلى سبعة أعوام. من ضمنها أداة دين دولارية بقيمة 2.36 مليار دولار (تم إصدارها في 2017) التي يحين أجل استحقاقها أوائل آذار (مارس) 2023. وتتوزع أجل استحقاق الدين التي يحين أجل استحقاقها هذا العام ما بين يناير إلى يوليو.

وحدة التقارير الاقتصادية