تراجع القيمة السوقية للعقارات للأسبوع الثالث .. الخسائر 3.4 مليار ريال

تراجع مؤشر البورصة العقارية السعودية للأسبوع الثالث بنسبة أدنى من 0.1 في المائة "بانخفاض نقطتين"، مستقرا مع نهاية الأسبوع الماضي عند مستوى 9,994.09 نقطة، وتزامن معه انخفاض إجمالي القيمة السوقية للعقارات التي تم تداولها خلال آخر عشرة أعوام مضت بأكثر من مليار ريال، استقرت على أثره عند إجمالي قيمة سوقية 1.42 تريليون ريال، وليصل إجمالي الانكماش خلال الأسابيع الثلاثة الماضية في القيمة السوقية للعقارات محليا إلى نحو 3.4 مليار ريال.

في المقابل، سجل إجمالي القيمة الأسبوعية للصفقات العقارية ارتفاعا بنسبة 33.9 في المائة، بعد أسبوعين من التراجع، واستقر بدوره مع نهاية الأسبوع الماضي عند مستوى 4.9 مليار ريال، وارتفع أيضا إجمالي الصفقات العقارية خلال الأسبوع الماضي نفسه بنسبة وصلت إلى 14.5 في المائة، واستقر إجمالي عدد الصفقات عند نحو 5.2 ألف صفقة عقارية.

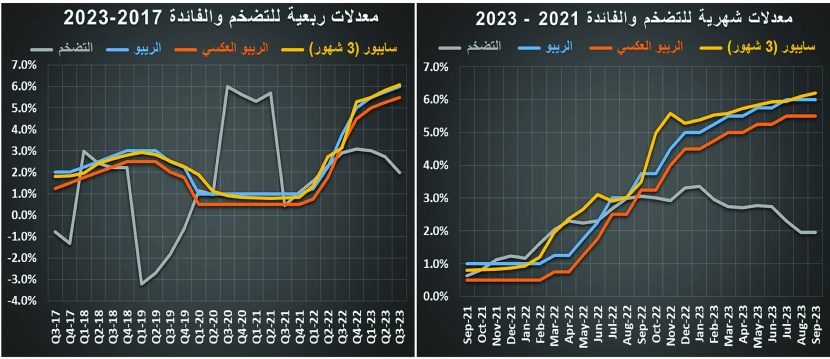

الارتفاعات الأكبر لمعدل الفائدة منذ 2001

أظهرت متابعة أبرز التغيرات القائمة على العوامل الأساسية المؤثرة في النشاط العقاري خلال الفترة الراهنة، استمرار ارتفاع معدل الفائدة بين البنوك "سايبور" لفترة ثلاثة أشهر، ووصوله مطلع الأسبوع الماضي إلى أعلى مستوياته التاريخية منذ مطلع 2001 واستقراره عند 6.2 في المائة، ويعد المعدل من أهم المؤشرات على اتجاهات أسعار الفائدة محليا، التي تشير إلى التغيرات الراهنة على بقية معدلات الفائدة لفترات زمنية أطول، من أهمها معدل الرهن العقاري ووصوله إلى مستويات قياسية، مقارنة بأدنى مستوياته المسجلة خلال الفترة 2019 حتى ما قبل نهاية الربع الأول من 2022.

حمل الارتفاع المطرد لمعدل الفائدة "تكلفة الرهن العقاري"، تحديات كبيرة لسوق التمويل العقاري طوال الـ20 شهرا الماضية، ووصوله إلى أعلى مستويات له خلال ما يناهز 23 عاما مضت، انعكست آثاره على عموم النشاط العقاري محليا، وانعكست بدرجة أكبر على نشاط القطاع السكني على وجه الخصوص، وهو ما تجلت مؤشراته السلبية على مستويات القروض العقارية الجديدة الممنوحة للأفراد "البنك المركزي السعودي"، بانخفاضها بمعدل سنوي خلال الأشهر الثمانية الأولى من العام الجاري بنسبة تجاوزت 39.3 في المائة، رافقها انخفاض مماثل في إجمالي قيمة الصفقات العقارية للقطاع السكني للفترة نفسها بنسبة 37.8 في المائة، وانخفاض بنسبة أكبر على مستوى حجم مبيعات العقارات السكنية بنسبة وصلت إلى 31.9 في المائة خلال الفترة نفسها، وفقا لبيانات السوق العقارية الصادرة من وزارة العدل.

ولا تبتعد تلك التحديات عما واجهته جميع الأسواق العقارية حول العالم، نتيجة للارتفاع المطرد لتكلفة الرهن العقاري، بداية من السوق العقارية في الولايات المتحدة الأمريكية وكندا في أقصى الغرب، مرورا بمنطقة اليورو وفي آسيا والشرق الأوسط وأمريكا الجنوبية، وصولا إلى السوق العقارية العملاقة عالميا في الصين في أقصى الشرق، التي تصاعدت في الأخيرة أزمات أكبر شركات التطوير العقاري، بدءا من تعثرها أمام الدائنين بمئات المليارات من الدولارات، نتيجة انخفاض مبيعاتها بمعدلات قياسية خلال العامين الأخيرين، وعدم قدرة أغلبية المستهلكين في الصين على تنفيذ عمليات شراء المساكن بالوتيرة الشرائية نفسها للعقارات التي ازدهرت خلال العقدين الماضيين.

ارتفاع قياسي للودائع الزمنية والادخارية

استمرت أيضا الودائع الزمنية والادخارية في تسجيلها معدلات نمو سنوية قياسية، ووصل معدل نموها السنوي إلى أعلى من 51.7 في المائة بنهاية سبتمبر الماضي، محافظا على مستويات نموه القياسية الأعلى خلال أكثر من ثلاثة عقود من الزمن "منذ نهاية 1993"، وتزامنت تلك الارتفاعات القياسية للودائع الزمنية والادخارية مع استمرار الارتفاع المطرد والمتسارع لمعدلات الفائدة محليا وخارجيا طوال أكثر من عام ونصف العام الماضي، ويعد هذا النمو الأسرع أيضا خلال العقود الأربعة الزمنية الماضية، الذي قادته الارتفاعات القياسية في معدلات الفائدة، بدفع من سياسات التشديد النقدي وإجراءات رفع تكلفة التمويل الصادرة من البنوك المركزية حول العالم، ومنها بالطبع البنك المركزي السعودي "ساما".

أفضت هذه التطورات على الصعيد المالي والتمويلي، إلى التأثير إيجابا في الدائرة الأكبر من قرارات أغلبية المستثمرين، ودفعهم إلى تفضيل الاحتفاظ بأموالهم في أدوات عالية السيولة أكثر من غيرها من البدائل "سندات، صكوك"، ذات العوائد المجدية والمقترنة بدرجات مخاطرة متدنية، مقارنة بغيرها من القنوات الاستثمارية الأخرى، وبما يعبر عن ارتفاع مستويات التحوط لدى المستثمرين بدرجة أكبر تجاه الضبابية الراهنة لعموم الأسواق على اختلافها، والتحوط أيضا تجاه كثير من حالات التقلبات، وعدم الاستقرار المسيطر بضغوطه خلال الفترة الراهنة على أغلب الأسواق، نتيجة لاستمرار البنوك المركزية حول العالم بقيادة الاحتياطي الفيدرالي الأمريكي في رفع معدل الفائدة، في إطار سياسته المتشددة التي بدأها مع أوائل العام الماضي لكبح التضخم، بعد وصوله إلى أعلى مستويات له خلال أكثر من 42 عاما مضت.